創業融資のスペシャリスト INQ

最新記事 by 創業融資のスペシャリスト INQ (全て見る)

- 【ご支援事例】「メディア×テクノロジーで市場を創る」──ユーザーフレンドリーを守るために選択した創業融資 - 2025年11月14日

- 【起業準備】会社名(商号)の付け方ガイド!失敗しない社名の決め方とポイント - 2025年3月29日

- 【完全ガイド】給料と給与の違いとは?20代が知っておくべき基本知識 - 2025年3月29日

確定申告には、「青色申告」と「白色申告」があります。青色申告にはメリットがあり、メリットを最大限に活用できるように理解しておくことが大切です。本記事では、青色申告のメリットやデメリットについてを詳しく解説していきます。

- 青色申告の特徴

- 青色申告のメリット、デメリット

青色申告とは

所得税は申告納税制度が採用されているため、正しい申告を行うためには納税者が自ら収入や必要経費などの日々の取引を記帳するとともに、書類の保管が必要です。

そこで正しい方法で記帳を行う人を有利な扱いにするのが「青色申告」です。手間のかかる一方、適正に確定申告ができる「青色申告」を優遇する意味で、55〜65万円、あるいは10万円の特別控除などのが設けられています。

なお、この青色申告を行わずに確定申告を行うと、白色申告を行ったことになります。

青色申告のメリット

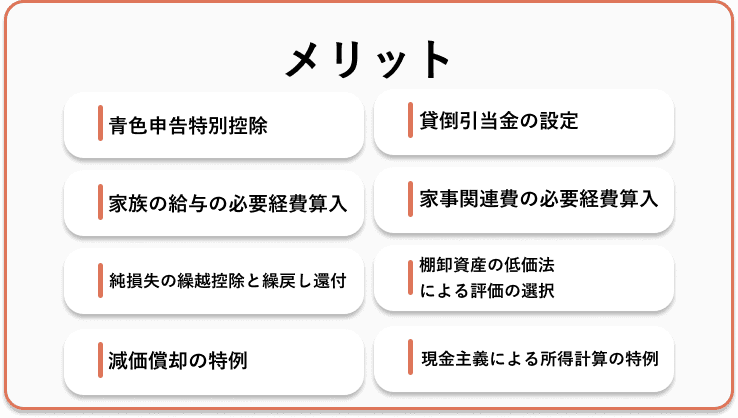

青色申告を行うことには以下のメリットがあります。

- 青色申告特別控除

- 家族の給与の必要経費算入

- 純損失の繰越控除と繰戻し還付

- 減価償却の特例

- 貸倒引当金の設定

- 家事関連費の必要経費算入

- 棚卸資産の低価法による評価の選択

- 現金主義による所得計算の特例

ここからは、それぞれについて詳しく解説していきます。

青色申告特別控除

青色申告を行うことで支払うべき税金を少なくしてくれる特別控除を受けることができます。この特別控除を受けることで、税金がかかる所得が65万円少なくなるので、その分納税額も少なくなり得をすることになります。なお、e-Taxによる申告(電子申告)または電子帳簿保存を行わない場合は、最大55万円の控除となります。

家族の給与の必要経費算入

生計を同一にする家族への給与は、専従者給与として規定があります。白色申告では、収入から専従者給与として差し引けるのは、配偶者86万円、その他の親族は50万円と定額です。これに対して、青色申告で一定の要件を満たしている場合は、青色事業専従者給与として必要額を経費にすることができます。この一定の要件とは、以下の通りです。

- 青色申告者と生計を一にする配偶者その他の親族であること

- その年の12月31日現在で年齢が15歳以上であること

- その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること

なお、青色申告で専従者給与を控除する場合には、その年の3月15日までに、税務署へ「青色事業専従者給与に関する届出書」の提出が必要です。

純損失の繰越控除と繰戻し還付

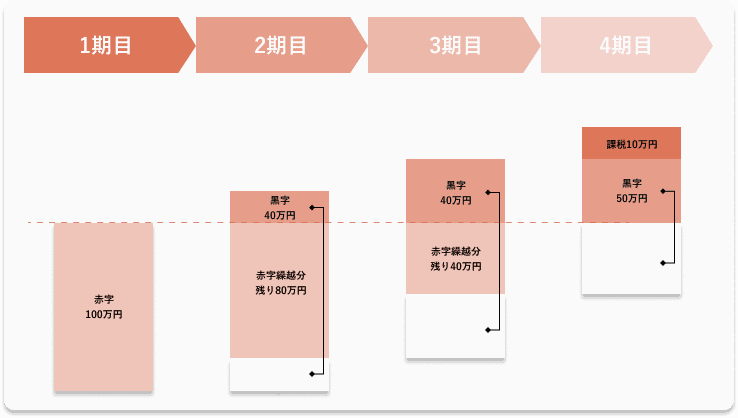

今年の赤字を翌年以降(個人事業主で最長3年間、法人で最長9年)の所得から差し引ける制度があります。白色申告の場合、今年赤字だったとしても、翌年黒字なら税金を支払う必要があります。しかし、青色申告であれば、翌年の黒字から今年の赤字を差し引くことができ、翌年度の税金を安くすることができます。

また、今年が赤字で前年が黒字だった場合は、今年の純損失額赤字を前年の黒字から繰り戻して控除し、前年分の税金の還付を受けることもできます。

減価償却の特例

1個あたり30万円未満の少額減価償却資産に関しては、購入・使用した年度に一括して経費に計上できるという特例が受けられます。

ただし、適用を受ける事業年度における少額減価償却資産の取得価額の合計額が300万円を超えるときは、その取得価額の合計額のうち300万円に達するまでの少額減価償却資産の取得価額の合計額が限度となります。

事業年度が1年に満たない場合には300万円を12で除し、これにその事業年度の月数を掛けた金額。月数は、暦に従って計算し、1月に満たない端数を生じたときは、これを1月とします。

貸倒引当金の設定

青色申告では、「貸倒引当金」を経費に計上して、納める税金を減らすことができます。

貸倒引当金とは、掛け売りの代金などが回収できないと思われる場合に、回収見込み不能額として計上しておくものです。この貸倒引当金が年末における貸金の帳簿価額の合計額の5.5%以下の金額であれば、その金額が必要経費として認められます。

家事関連費の必要経費算入

家事関連費とは、家賃や水道光熱費などのことで、取引の記録などに基づいて、業務の遂行上必要であったことが明らかな部分については経費にすることができます。

自宅をオフィスにしている場合、家賃の全額を経費とすることはできませんが、事業に使用している割合分を経費にするなど、妥当な割合であれば計上可能です。生活のために必要となる固定費の一部を経費として計上することができます。

棚卸資産の低価法による評価の選択

期末に商品などが残っている場合には、商品の棚卸しを行う必要があります。商品の棚卸しでは期末時点の商品の金額を計算しますが、一般的には原価(最終仕入原価法などで計算)で期末商品の価格を計算します。

青色申告の場合は、事前に税務署へ届出手続きを行う必要がありますが、低価法により期末商品の価格を計算することもできます。

低価法とは、原価と時価を比較し低い価格で期末商品の価格を計算するというものです。低価法で計算したほうが、売上原価が高くなり、利益を抑える効果があります。

現金主義による所得計算の特例

確定申告では一般的に、商品を相手に引き渡したときに売上を計上する「発生主義」で処理しますが、青色申告の場合、例外として入金があったときに売上を計上する「現金主義」が認められています。

なお、この特例を受けるためには、次の要件のすべてを満たす必要があります。

- その年の前々年分の事業所得の金額及び不動産所得の金額(青色事業専従者給与の額を必要経費に算入しないで計算した額)の合計額が300万円以下であること

- 青色申告による申告をしようとする年の3月15日(その年の1月16日以後に開業した人は開業の日から2か月以内)までに、税務署に「所得税の青色申告承認申請書(兼)現金主義の所得計算による旨の届出書」を提出していること

青色申告のデメリット

申請書の提出

青色申告をするためには、その年の3月15日までに「青色申告承認申請書」を所管の税務署に提出することが必要になります。年度の途中で開業した場合には、その期限は開業から2カ月以内となります。

複式簿記での記帳

青色申告で65万円の特別控除を受けるためには、複式簿記で帳簿をつける必要があります。

所得が48万円以下でも申告しなくてはいけない

その年の所得が48万円の基礎控除分を下回った場合でも、延滞税や加算税などは発生しませんが、確定申告の義務が発生します。

青色申告にするべきケース

所得税法では、10種類の所得の区分が決められていますが、青色申告ができるのは個人事業主の「事業所得」と「不動産所得」、「山林所得」です。会社員などの給与所得者で、これらの所得がある場合も、青色申告ができます。

また、これまで白色申告をしてきた方やこれから事業(副業)を始める方も青色申告を行うことで、ここまでに解説を行ってきた多くのメリットがあります。

青色申請の手順や書類に関しての詳細は「青色申告の申請方法は?手順や必要書類について詳しく解説します!」をご参照ください。

青色申告 まとめ

本記事では、青色申告を行うことで得られるメリットを中心に解説しました。

- 青色申告とは、複式簿記など正しい方法で記帳を行う人を優遇する制度のこと

- 青色申告を行うと、最大65万円の特別控除をはじめとした多くの恩恵が受けられる

青色申告を行うためには、確かに手間はかかりますが、それを補って余りある恩恵を受けることが可能です。

もし難しいと思われた方は、税理士や税務署などに相談することもできます。

ぜひこれを期に青色申告での確定申告をしてみてはいかがでしょうか。