創業融資のスペシャリスト INQ

最新記事 by 創業融資のスペシャリスト INQ (全て見る)

- 【起業準備】会社名(商号)の付け方ガイド!失敗しない社名の決め方とポイント - 2025年3月29日

- 【完全ガイド】給料と給与の違いとは?20代が知っておくべき基本知識 - 2025年3月29日

- 会社設立のやることリスト!準備から手続き、会社設立後にやるべきことまで完全ガイド - 2025年3月29日

スタートアップやM&Aについて調べ始めると出てくる「企業価値」という単語。何となくイメージはできるが、具体的にどういった概念がわからない、そんな方は少なくないのではないでしょうか。

本記事では、企業価値の概要、企業価値向上のメリット、算出方法について解説します。

- 企業価値の概要

- 企業価値の高めかた

企業価値とは

会社全体の経済的価値のことを指します。

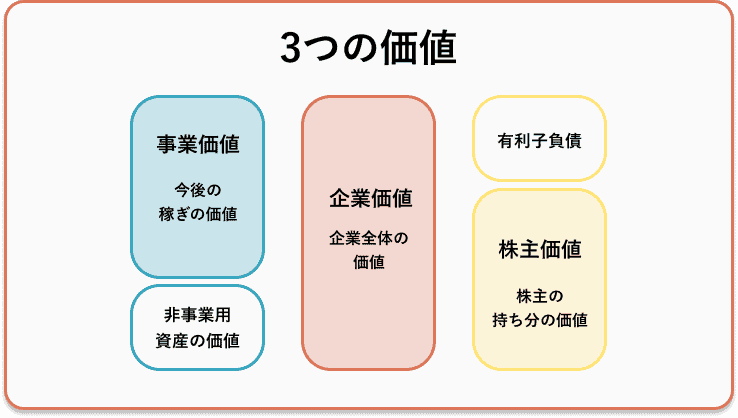

企業価値の構成式は次のようになっています。

式の通り、事業価値と非事業価値を合わせたもの、もしくは株主価値と有利子負債を合わせたものが企業価値となります。

事業価値とは、会社が行っている事業が生み出す価値の合計のことです。事業用資産の価値から、その事業で発生した買掛金や未支払金などの負債を差し引いて算出されます。

株主価値とは、企業価値から債権者から借り入れいている有利子負債を引いたものです。これは企業価値から他人資本である有利子負債を排除すれば、残りの資産は株主が自由にできるという考え方です。

企業価値は企業の価値の大きさを示すもので、スタートアップの資金調達やM&Aや株価の評価をする際に重要となります。

企業価値を高める要素

企業価値を決定する要因として次の5つです。

- 一般要因

- 業界要因

- 企業要因

- 株主要因

- 目的要因

一般要因

一般要因はマクロ的な視点での要因です。企業の手でコントロールが出来ない部分ですが、大きな要因の1つです。

- 社会的要因

- 政治状況

- 経済政策・景気対策

- 法令

- 景気動向

業界要因

対象企業の属する業界動向も大きな要因の1つです。一般要因より関与の度合いが大きいです。

- 属する業界のライフサイクルにおける段階

- 業界の組織再編の動向

- 類似上場会社の動向

- 同業他社の業績推移

企業要因

対象企業の内部要因で構成されています。5つの要因のうち、企業努力により最も改善可能な要因です。

- 経営戦略や経営計画とそれらの達成状況

- 収益性

- 財政状態

- 配当政策

- 経営・営業・技術等の特異性

株主要因

企業価値は株主に関連する以下のような価値形成要因が存在します。

- 株主構成

- 株主関係

- 株式の種類と発行状況

- 取引後の株主構成の変化

- 取引数量

- 株式譲渡制限の有無

- 過去における売買の事例

目的要因

企業価値評価は評価の目的によって企業価値を構成する要因の捉え方は変化します。

適切な企業価値を算出するためには目的の明確化が重要です。

- 取引目的

- 裁判目的

- その他

上記は日本公認会計士協会が示す「企業価値評価ガイドライン」からの出典です。

企業価値を高めるメリット

企業価値を高めるメリットは主に次の3つです。

- M&Aの際の交渉優位性

- 株価の向上

- 信頼度の向上

M&Aの際の交渉優位性

企業価値を高めることでM&Aの交渉時に有利になります。好条件で事業を売却することができたり、M&A後にも自社に有利に経営を行うことができる点などです。

関連記事:M&Aにおけるのれんとは?会計基準の違いや償却方法を解説

株価の向上

前述の通り、企業価値は株主価値と有利子負債を合わせたもので評価されます。そのため、企業価値と株価は密接に関わっております。

実際に、株式市場では将来のキャッシュフローを想定した上で株式の売買が行われます。

関連記事:ストックオプションとは?仕組みや種類について詳しく解説

信頼度の向上

企業価値が向上することで、信頼度が向上します。企業価値が向上するということは、現在もしくは将来のおける企業内の価値が上がったということであるため、必然的に将来性が認められ信頼度の向上につながります。

企業価値と時価総額の違い

時価総額は株価×株式数によって求めることができます。

発行済み株式のうち市場で流通している株式の数(普通株式数)に、その時々の株価を掛けて算出する時価総額は、株主価値に対する市場での評価。株主の持ち分の値段とも言われます。

企業価値の計算方法

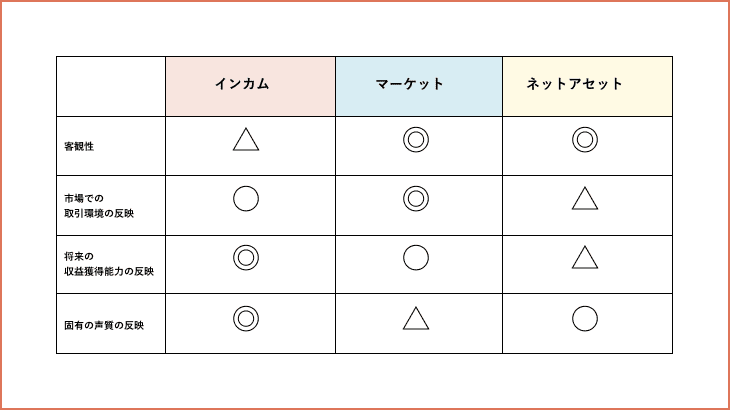

企業価値の主な算出方法として次の3つがあります

- コストアプローチ

- マーケットアプローチ

- インカムアプローチ

コストアプローチ

コストアプローチとは、対象起業の貸借対照表の純資産をベースに企業価値を評価する方法です。企業が保有する個別の資産価値は会社が将来どれほどのキャッシュを生み出すのかとは無関係であるため、継続企業を前提とした場合には、採用する理論的根拠に乏しいと言われています。

メリットはBSからある程度算定可能である点や一定の客観性がある点、デメリットは将来性や成長性が反映されない点です。

主な評価方法として、修正純資産法、時価純資産法、清算価値法、簿価純資産法があります。

マーケットアプローチ

マーケットアプローチとは、市場において成立する価格をもとに企業価値を算定する手法です。上場している同業他社など、類似する企業・事業等と比較することによって相対的な価値を評価する方法です。

メリットは算出が容易である点や一定の客観性がある点、デメリットはその企業特有の価値が考慮されない点です。

主な評価方法として、市場評価法、アルチプル法、類似取引事例法があります。

インカムアプローチ

インカムアプローチとは、対象企業から期待される利益、キャッシュフローに基づいて価値を評価する手法です。このアプローチの典型例がDCF法(Descounted Cash Flow Method)と呼ばれるもので、将来の利益を予測し、その利益を現在価値に割り引くことで価値を算出します。

メリットは企業特有の価値が反映可能な点、最も理論的である点、デメリットは将来CFや割引率など、多くの仮定を用いるため恣意性が入る余地が大きい点です。

主な評価方法として、DCF法、収益還元法、配当還元法があります。

3つのアプローチ方法を紹介しましたが、ベンチャー企業における企業価値評価の多くはインカムアプローチを用いて企業価値を算出することが多いです。過去や現在でなく将来性や成長性が重要であるベンチャー企業では、将来の価値を含めることのできるこちらのアプローチが適切であるということです。

企業価値のまとめ

本記事では企業価値について、企業価値の概要から算出方法まで解説しました。

企業価値を高めることで、株式の第三者割当による資金調達やM&A時の売却額や株式に影響を及ぼすため、様々な観点から向上を目指していくと良いでしょう。

また、今回紹介した内容は企業価値の入口程度です。特に、企業価値を算出する際にはより専門的な知識が必要になるので、別途専門書等で学習することをおすすめします。