創業融資のスペシャリスト INQ

最新記事 by 創業融資のスペシャリスト INQ (全て見る)

- 【ご支援事例】「メディア×テクノロジーで市場を創る」──ユーザーフレンドリーを守るために選択した創業融資 - 2025年11月14日

- 【起業準備】会社名(商号)の付け方ガイド!失敗しない社名の決め方とポイント - 2025年3月29日

- 【完全ガイド】給料と給与の違いとは?20代が知っておくべき基本知識 - 2025年3月29日

マル経融資という融資制度をご存知でしょうか?

「聞いたことはある」という方も多い制度ではあるのですが、実はあまり知られていない制度上のカラクリがあり、使うタイミングによって、有利/不利が大きく分かれます。

そこで、マル経融資の概要・申込み手順からベストな利用タイミングまで、年間100件以上の創業融資をサポートする専門家の視点でまとめました。

マル経融資とは?

マル経融資とは、正確には「小規模事業者経営改善資金」といいます。

商工会議所が窓口となり、日本政策金融公庫が実行する融資制度です。

商工会議所や商工会などの経営指導を受けている小規模事業者の商工業者が、経営改善に必要な資金を無担保・無保証人でご利用できる制度です。

マル経融資(小規模事業者経営改善資金)

無担保無保証で、最大2,000万円、1.21%と非常に低金利なのも魅力です。

中央区、港区、新宿区、品川区、大田区、世田谷区、中野区、板橋区、練馬区、江東区、墨田区、足立区、葛飾区については、一定の条件で区より支払利息の一部補助が受けられます。

従業員20人以下(宿泊業と娯楽業を除く商業・サービス業は5人以下)の法人・個人事業主のみが対象となります。

※2020-06-09時点

マル経融資を受けるには?

マル経融資を受けるにあたり、以下のポイントが重要となります。

1.従業員20人以下(宿泊業と娯楽業を除く商業・サービス業は5人以下)の法人・個人事業主であること

2.また、最近1年以上、同一会議所の地区内で事業を行っていること

新型コロナウイルスの影響を受け、売上が前年同月比で5%減少している場合等は、新型コロナウイルス特別措置の別枠。コロナの影響により前年同月比で売上の減少等がない場合、通常枠になります。

いずれの場合も共通して、上記の条件も満たす必要があります。

利用条件

| 通常枠 | 新型コロナウイルス拡充措置 | |

|---|---|---|

| 融資限度額 | 2,000万円 | 別枠 1,000万円 |

| 担保/保証人 | 不要 (信用保証協会の保証も不要) | 不要 (信用保証協会の保証も不要) |

| 返済期間 | 運転資金7年以内(据置期間1年) 設備資金10年以内(据置期間2年) | 運転資金7年以内(据置期間3年) 設備資金10年以内(据置期間4年) |

| 融資対象 | 以下のすべての要件を満たす方 従業員20人以下(宿泊業と娯楽業を除く商業・サービス業は5人以下)の法人・個人事業主 商工会議所の経営・金融指導を受けて事業改善に取り組んでいる 最近1年以上、同一会議所の地区内で事業を行っている 商工業者であり、日本政策金融公庫の融資対象業種を営んでいる 税金(所得税、法人税、事業税、住民税)を完納している | 左記に加え以下の要件あり 最近1か月の売上高が前年または前々年の同期と比較して5%以上減少している ※他の公庫の制度と重複して金利引下げの限度額に制限あり。 |

| 融資利率 | 1.21%(2020年6月1日現在) 融資利率は金融情勢により変わることがあります。 詳しくはお近くの支部へお問合せください。 | 左記に加え以下の要件あり 最近1か月の売上高が前年または前々年の同期と比較して5%以上減少している ※他の公庫の制度と重複して金利引下げの限度額に制限あり。 |

| 資金使途 | 【運転資金】 仕入資金、掛金・手形決済資金、給与・ボーナスの支払い、諸経費等の支払い 【設備資金】 店舗・工場改装、営業車両購入、機械・設備・什器等の購入 | 左記と同様 |

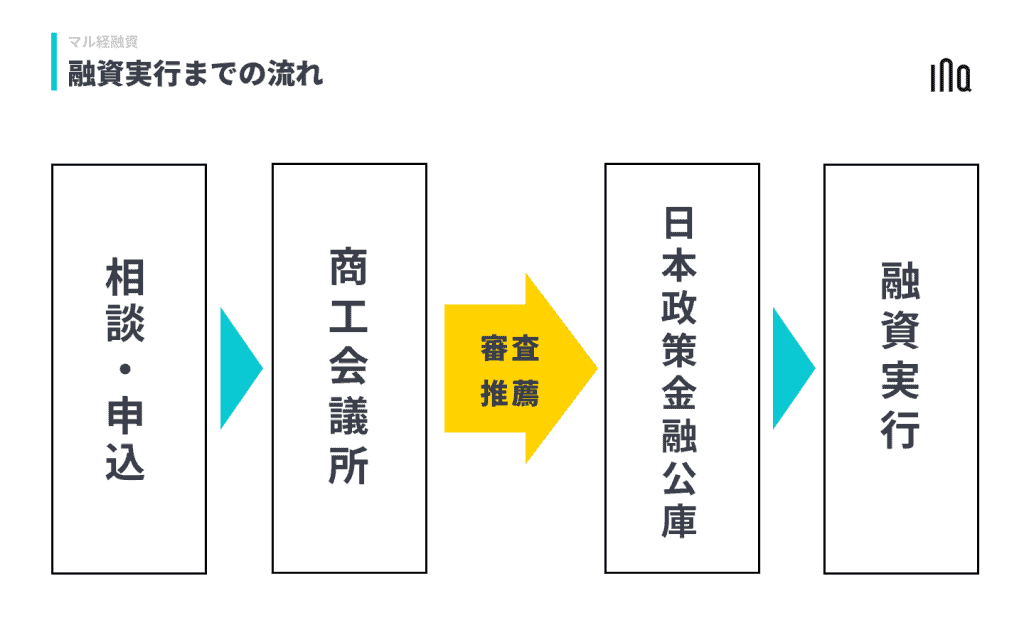

マル経融資の申し込み手順

①まずは最寄りの商工会議所に相談

商工会議所の経営指導を受けていることが条件となります。

一般的には6ヶ月間の経営指導、とされているようですが、実務上は申込者の事情等に応じて様々な取り扱いがされているようです。

②書類の提出

商工会議所に必要書類を提出します。

一定額以上の申し込みの場合、事業計画書が必要となります。

後述の審査会で説得力がある事業計画書を提出する必要があります。

③商工会議所の審査会

商工会議所で月に数回開かれる審査会を経て、日本政策金融公庫から融資が実行されます。

商工会議所に相談に行く際、審査会の予定と、審査会ごとの書類提出期限を確認しておくといいと思います。

④融資実行

商工会議所での決定の後は比較的スムーズに実行されます。

マル経融資は使うタイミングが重要!?

タイミングが重要な理由

①申込み要件との兼ね合いがあるから

・創業1期以上

「最近1年以上、同一会議所の地区内で事業を行っていること」という条件があり、創業から1期以上が終わっていなければなりません。

・従業員数の要件

「小規模事業者経営改善資金」という正式名称が示す通り、小規模事業者である必要があります。

「小規模事業者」とは従業員20人以下(宿泊業と娯楽業を除く商業・サービス業は5人以下)の法人・個人事業主のことです。

それ以上に成長してからではマル経融資を使うことができません。

②融資枠を有効活用できるから

・マル経融資は別枠

公庫のマル経融資以外の制度を使っていた場合、それらの融資枠とは別枠での取扱になります。

たとえば、既に新創業融資で800万円借りていた場合、創業2期以内であれば新創業融資の残り枠は200万円です。200万円の範囲内でしか、原則支店の決済としては融資を検討して頂けません。

しかし、マル経融資は別枠なので、新創業融資の残り枠200万円にとらわれることなく、別枠2,000万円の範囲内で検討頂くことが可能です。

※制度上可能というだけで、必ず融資が受けられるわけではありません。

弊社のお客様でもマル経融資により、別枠で融資を受けた事例があります。

業況が順調であったため、創業2期以内に飲食店の多店舗展開の相談を受けましたが、既に新創業融資の枠を使い切った後でした。

そこで、マル経融資を使うことにし、多店舗展開の資金調達を実現した事例があります。

結論!できるだけ早い時期に使うべし!

創業から1期終えたら、できるだけ早い時期に使うべきです。

低金利で代表者保証も付かないという好条件に加えて、小規模事業者要件(従業員の人数)があり、一定以上の規模感になると申込すらできなくなるからです。

まずはINQに無料相談

マル経融資は低金利の優れた融資制度ですが、創業からの経過期間や人数、他の融資実行状況等によって、使うタイミングが左右されます。申し込むかどうかの判断がやや悩ましい融資制度です。

INQでは年間130件超、累計500件超の創業融資のサポートを行っています。多くの事例から得た経験とノウハウにより、融資申込前にある程度の融資可否の見込みをお伝えすることができます。

・自分はマル経融資を受けることができるか?

・受けるとしたらいくらくらいの申し込みが可能か?

・マル経融資をどうしたら成功させられるか?

というお悩みがありましたら、お気軽に下記よりINQの無料相談をご利用ください。

融資の可能性やおよその金額の目安、申込みのアプローチ方法等々についてご案内します。