創業融資のスペシャリスト INQ

最新記事 by 創業融資のスペシャリスト INQ (全て見る)

- 【起業準備】会社名(商号)の付け方ガイド!失敗しない社名の決め方とポイント - 2025年3月29日

- 【完全ガイド】給料と給与の違いとは?20代が知っておくべき基本知識 - 2025年3月29日

- 会社設立のやることリスト!準備から手続き、会社設立後にやるべきことまで完全ガイド - 2025年3月29日

貸借対照表の見方がわからず悩んでいませんか?

貸借対照表は重要な決算書類の一つであり、正しい見方がわかると企業の決算日時点の財政状態を分析することができます。

そこで、この記事では初心者でもわかりやすい貸借対照表の見方を解説します。

- 貸借対照表とは何か

- 貸借対照表の見るべきポイント

決算書の貸借対照表と損益計算書の関係性については「5分で分かる!決算書の貸借対照表と損益計算書の関係性」で詳しく解説しています。

貸借対照表とは?

貸借対照表とは、「企業のある一年間の財務の状態をまとめた決算書」の一種です。

企業が決算期末時点で保有する現金や建物などの財産を記録したものなので、会社にいくらの財産があるのかを知ることができます。

貸借対照表は、英語で「Balance Sheet(バランスシート)」というため、この頭文字をとり、「B/S」と呼ばれることが多いです。

この記事では、より貸借対照表の見方に焦点があたるように、貸借対照表のことを「B/S」と省略して表記していきます。

貸借対照表の仕組み・見方

B/Sを分析する上で、知っておくと理解がしやすくなるB/Sの仕組みや見方を解説していきます。

- 貸借対照表に書かれている3つの情報とは?

- 資産と負債はさらに2つに分類できる?

貸借対照表に書かれている3つの情報とは?

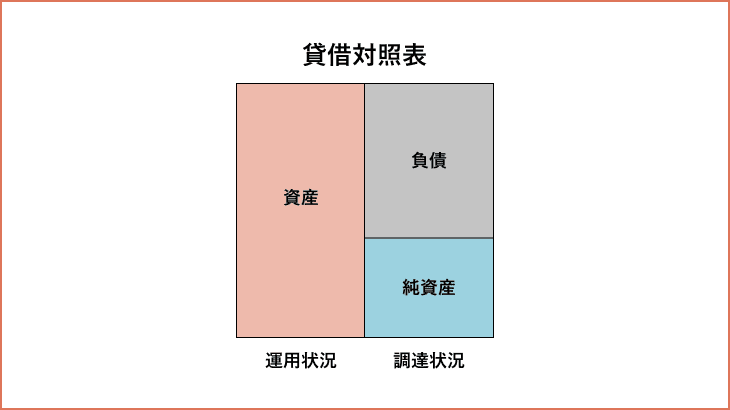

B/Sには「資産」・「負債」・「純資産」、3つの項目が記載されています。

資産:現金や売れば資金になるもの 例)現金・建物・備品

負債:返済の必要がある債務等 例)支払手形・借入金

純資産:返済が不要な資金 例)資本金

また、B/S上では2つのルールがあります。

- 左側に資産、右側に負債と純資産を記載する

- 左側(資産)と右側(負債+純資産)の金額は一致する

資産と負債はさらに2つに分類できる?

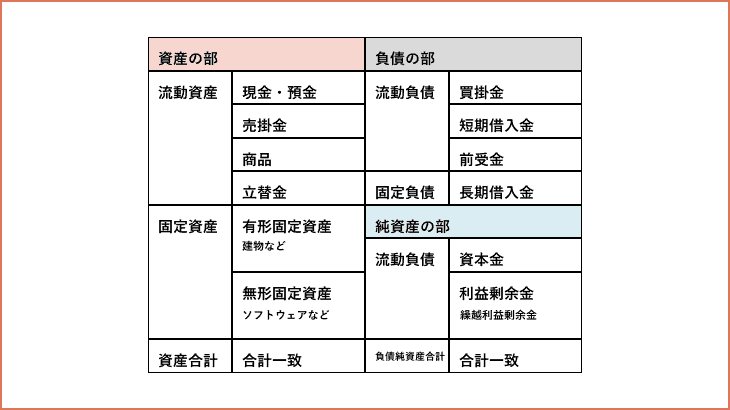

先程説明した資産と負債はそれぞれ2種類に分類できます。

資産は「流動資産」と「固定資産」に分けられ、負債も同様に「流動負債」と「固定負債」に分けられます。

- 流動資産:およそ1年以内に現金化される予定のもの 例)現金・製品・預金など

- 固定資産:流動資産以外の資産 例)建物・土地

- 流動負債:1年以内に支払う予定のもの 例)支払手形・短期借入金

- 固定負債:流動負債以外の負債 例)社債・長期借入金

一般的に「流動」か「固定」かの判断する際には、「流動」は1年以内に現金化される予定のもの、もしくは1年以内に支払い予定のもの、それ以外が「固定」であると判断します。

貸借対照表のおすすめ分析ポイント

これまでの内容をふまえて、B/Sおけるおすすめの分析ポイントを2つ紹介します。

- 倒産しやすい企業か分析する

- 短期的な借入金の支払い能力を分析する

倒産しやすい企業か分析する

返済する必要のない資金をいくら持っているかを表す自己資本比率を計算することで、企業の倒産しやすさを分析できます。

自己資本比率は総資本(負債+純資産)のうち、返済義務のない資金(純資産)つまり自己資本がどれぐらいあるかにより計算することができます。

一般的に、自己資本比率が30%〜40%あれば倒産する可能性は低いと考えられますが、業種によって基準は異なります。

詳細については「中小企業実態基本調査」をご参照ください。

また、ベンチャー企業においては急速に事業拡大をする際、先行投資によって一時的に債務超過になることがあります。

債務超過について詳しくは「資本金1円のメリット・デメリットと債務超過が融資に与える影響とは?」をご参照ください。

短期的な借入金の支払い能力を分析する

流動資産と流動負債の比率である流動比率から、会社の短期的な安全性を判断することができます。

流動比率は流動資産を流動負債で割ることで導くことができます。

流動比率の理想となる数値は200% 以上と言わることが多いですが、一般的には130%〜150%であれば短期的な支払い能力においては問題がないと考えられます。

詳細については「中小企業実態基本調査」をご参照ください。

貸借対照表の見方まとめ

貸借対照表とは、「企業の財務に関する情報をまとめた決算書」でした。

貸借対照表(B/S)には「資産」・「負債」・「純資産」、3つの項目が記載されていました。

資産:現金や売れば資金になるもの 例)現金・建物・備品

負債:返済の必要がある債務等 例)支払手形・借入金

純資産:返済が不要な資金 例)資本金

さらに、資本と負債については、さらに2つに分類できました。

流動資産:およそ1年以内に現金化される予定のもの 例)現金・製品・預金など

固定資産:流動資産以外の資産 例)建物・土地

流動負債:1年以内に支払う予定のもの 例)支払手形・短期借入金

固定負債:流動負債以外の負債 例)社債・長期借入金

そして、貸借対照表の分析ポイントには次の2つがありました。

- 倒産しやすい企業か分析する

- 短期的な借入金の支払い能力を分析する

実際の貸借対照表をご覧になった際には、本記事の分析ポイントを試していただけると幸いです。

貸借対照表と同じく、会社の経営状況を把握する財務三表の1つである損益計算書もとても重要な決算書類です。

詳細については「損益計算書の見方とは?基本事項や初心者でもわかる分析ポイントを解説」をご参照ください。