創業融資のスペシャリスト INQ

最新記事 by 創業融資のスペシャリスト INQ (全て見る)

- 【ご支援事例】「メディア×テクノロジーで市場を創る」──ユーザーフレンドリーを守るために選択した創業融資 - 2025年11月14日

- 【起業準備】会社名(商号)の付け方ガイド!失敗しない社名の決め方とポイント - 2025年3月29日

- 【完全ガイド】給料と給与の違いとは?20代が知っておくべき基本知識 - 2025年3月29日

キャッシュフロー計算書の見方がわからず、悩んでいませんか?

キャッシュフロー計算書は貸借対照表や損益計算書とならんで、会社の財務状況を表す重要な書類です。

そこで本記事では、初心者でもわかりやすいキャッシュフロー計算書の見方を解説します。

- キャッシュフロー計算書とは何か

- キャッシュフロー計算書の見るべきポイント

キャッシュフロー計算書とは?

キャッシュフロー計算書とは、その文字通り「企業のお金の流れ(キャッシュフロー)を計算する書類」のことです。

つまり、「一定の会計期間において、現金や預金がどれぐらい増減したかを計算する書類」であると言えます。

キャッシュフロー計算書は、英語で「Cash Flow Statement」といいます。そのため、頭文字をとって「C/S」と呼ばれることがあります。本記事では、キャッシュフロー系計算書のことを「C/S」、単にキャッシュフロー(お金の流れ)のことを指す場合は「C/F」と省略して表記します。

キャッシュフロー計算書には何が書かれている?

C/Sからは、同じ財務3表である損益計算書や貸借対照表では追うことができない「お金の流れ」を読み取ることができます。

この会社のお金の流れを把握することにより、黒字倒産を防ぐことができます。

黒字倒産とは、利益が出ているにも関わらず、手元に現金がなくなったために仕入れ代金等が払えなくなり倒産することです。

例えば、顧客にサービスや商品を提供し、請求書を発行した場合、請求書を発行したタイミングで売上に計上することが多いです。売上計上のタイミングで会社の損益計算書に記載されます。

しかし、顧客から請求書通りの支払いがなされ、実際のキャッシュが会社に入るタイミングはさらに後になるため、この間、手元に現金が不足する可能性があります。この現金が手元にない状態と、仕入れ代金を現金で支払うタイミングが重なると、代金が払えず倒産に至る可能性があります。

こうした事項を避けるために、C/Sをよく見て現金預金の動きを把握することが大切です。

キャッシュフロー計算書を構成する3つの活動とは

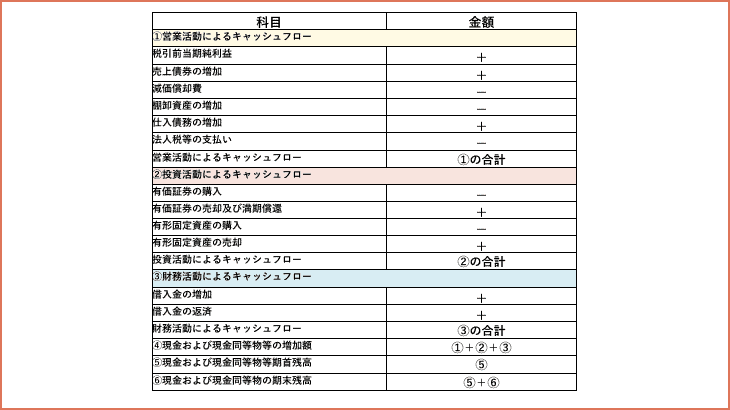

C/Sに記載されている会社の活動は、大きく分けると次の3つがあります。

- 営業活動

- 投資活動

- 財務活動

C/Sは、これらの会社の活動による「収入」から、それに伴う「支出」を差し引いて、手元に残った資金を計算します。

営業活動

営業活動によるキャッシュフロー(営業C/F)は「本業の営業によって、出入りした現金の動き」が記載されます。

例として、以下のような項目が挙げられます。

- 人件費の現金支出分

- 商品等販売による現金収入

- 原材料仕入による現金支出

- 広告などの販管費による現金支出

- 投資活動・財務活動以外

先程説明した黒字倒産もありえるため、営業C/Fがプラスになっているかは、利益が出ていることよりも重要視されることもあります。

また、営業C/Fがプラスかマイナスになる場合の違いは以下の通りです。

営業C/Fがプラス:本業で現金預金が回る順調な状態で、投資活動などの財源にできる。

営業C/Fがマイナス:事業の改善が求められる状態で、投資活動などからマイナスを補う必要がある。

投資活動

投資活動によるキャッシュフロー(投資C/F)は「会社の投資活動よって、出入りした現金の動き」が記載されます。

例として、以下のような項目が挙げられます。

- 有形固定資産・無形固定資産の購入や売却

- 有価証券及び投資有価証券の取得や売却

- 現金等の貸付や回収

投資C/Fで注目するポイントは、

- 投資の財源を自社のどのような活動から得ているか(営業活動・財務活動)

- どのようなものに投資しているか(企業・設備・金融商品等)

- 投資先の市場規模はどれぐらいか(成長市場・成熟市場)

この3つを併せて分析すると、わかりやすく企業の経営方針や投資スタンスを判断することができます。

投資C/Fがプラス:株や設備などを売却して現金が手元にある状態

投資C/Fがマイナス:事業拡大を目指した投資をして現金が手元にない状態

財務活動

財務活動によるキャッシュフロー(財務C/F)は「会社が借入金や株式を通して行う資金調達の調達・返済状況」が記載されます。

例として、以下のような項目が挙げられます。

- 短期借入による収入

- 長期借入金にの返済による支出

- 社債の発行による収入

- 株式の発行による収入

財務C/Fがプラス:資金調達をして現金預金が増えた状態

財務C/Fがマイナス:資金調達よりも借入金の返済や配当金の支払いが多い状態

キャッシュフロー計算書のおすすめ分析ポイント

前述した3つの活動によるC/Fがプラスもしくはマイナスかによって、会社の状態を次の6つに分類することができます。ただし、絶対的な財務分析ではないため、参考程度に行うことをおすすめします。

- 健全型

- 事業拡大型

- 事業縮小型

- 衰退型

- ベンチャー型

- 救済型

そして、それぞれの型の活動内訳は次の図の通りです。

健全型

本業で獲得した資金で投資や借入金の返済を行っている状態であり、会社の理想的な経営状態であると言えます。

事業拡大型

本業で獲得した資金や、借入した資金を投資に充てている状態であり、事業拡大時に多く見られます。

事業縮小型

本業で獲得した資金と、保有している資産の売却で得た資金で、借入金の返済を行っている状態であり、事業縮小時に多く見られます。

衰退型

本業で資金が流出しているため、保有している資産の売却で得た資金等で、借入金の返済を行っている状態であり、事業衰退時に多く見られます。

ベンチャー型

本業で資金が流出しており、資金調達で得た資金を投資に充てている状態であり、ベンチャー企業に多く見られます。

救済型

本業で資金が流出しており、保有している資産を売却しても資金が足りないため、追加で借入を行っている状態であり、経営が厳しい企業に多く見られます。

キャッシュフロー計算書の見方まとめ

キャッシュフロー計算書(C/S)とは、「一定の会計期間において、現金や預金がどれぐらい増減したかを計算する書類」のことでした。

C/Sを読み取ることで、損益計算書や貸借対照表では追うことができない「会社のお金の流れ」を知ることができました。

そして、C/Sに記載されている会社の活動は、大きく分けると次の3つがありました。

営業活動:本業の営業による現金預金の増減

投資活動:投資活動(固定資産や株式などの投資)による現金預金の増減

財務活動:財務活動(借入金の返済や資金調達など)による現金預金の増減

また、それらの活動からC/Sにおける会社の状態は6つに分類できました。

- 健全型

- 成長型

- 事業縮小型

- 衰退型

- ベンチャー型

- 救済型

C/SはP/L・B/Sと同様に重要な会社の財務諸表の1つです。実際に企業のC/Sを読み解く際には、本記事を参考にしていただけると幸いです。

また、貸借対照表や損益計算書の見方をそれぞれ別記事で解説しています。

詳細については以下の記事を参照ください。