若林 哲平

最新記事 by 若林 哲平 (全て見る)

- 【起業のデットファイナンス】ABABAシリーズB12.5億円 資金調達のウラ話 - 2025年4月28日

- 会社設立の手続きを代行したい方必見!代行できる作業や依頼先の違いを説明します - 2022年1月2日

- 会社設立の費用の相場はいくら?知っておきたい3つの費用とは? - 2022年1月1日

起業された方が最初に悩む問題として資金調達が挙げられます。資金調達の方法は今では様々ありますが、その代表的なものが日本政策金融公庫の創業融資でしょう。

民間金融機関に比べてリスクが少なく、かつ融資ハードルが低いため、起業家は真っ先に検討すべきと言えます。

しかし、いざ創業融資を受けたいと思っても「何から手をつければいいか分からない…」というお声をよく耳にします。それもそのはず、創業融資申請は事前準備や融資着金までに様々なフローがあります。

事前に「何が起こるか」「必要なものは何か」などを把握しておくことで、失敗リスクが減りスムーズに融資を進めることができるのです。

今回の記事では、公庫の創業融資制度について、融資実行までの融資申請の流れ、事前に準備が必要な書類などについて解説していきます。

必ず申請前に把握しておきましょう。

この記事を読んで分かること

・公庫の新創業融資制度の全体の流れについて分かる

・融資申請に用意すべき必要な書類が分かる

・自身で行った場合と専門家に委託した場合の違いが分かる

日本政策金融公庫の新創業融資の進め方については「創業融資申請の進め方ガイド!必要書類や専門家に相談するメリット【2022年最新保存版】」で詳しく解説しています。

新創業融資制度とは

公庫の新創業融資制度とは、創業2期以内に1,000万円を上限(無担保無保証/支店決済)として使える、起業家にとっては非常にありがたい融資制度です。

新創業融資制度で特にメリットとなるのが次の特徴です。

- 政府系金融機関だから積極的

- 融資実行までが早い

- 比較的、手間が少なく済む

- 代表者の連帯保証がない

- 融資を成功させることで信用度が増す

他の融資制度と比較しかなり有利なものとなっているので、条件に当てはまれば必ず申請すべき融資とも言えます。

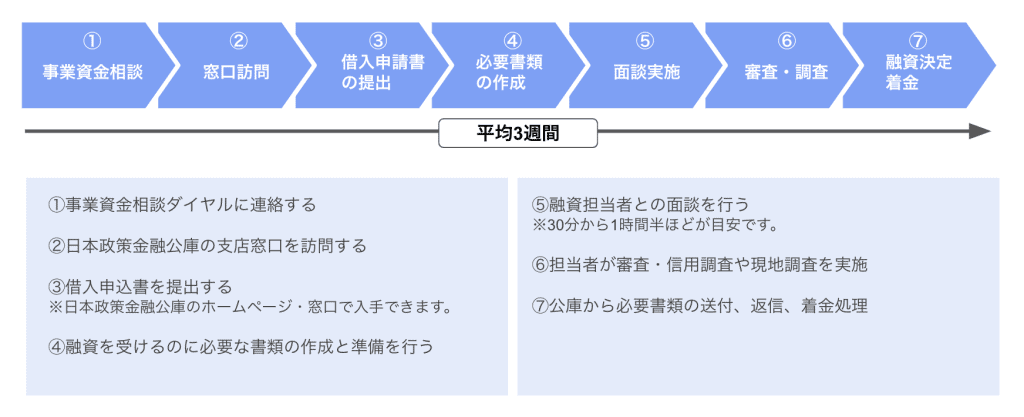

創業融資申請の流れ

公庫の新創業融資申請の流れは、以下の通りです。

- 事業資金相談

- 窓口訪問

- 借入申請書の提出

- 必要書類の準備

- 面談・審査

- 審査 / 調査

- 融資決定 / 着金

以下で手順を解説します。

事業資金相談

日本政策金融公庫では融資専用の「事業資金相談ダイヤル」があります。実際に申し込みを行う際には、まずこちらに電話して、不明点・注意事項などの疑問を解消しておきましょう。

事業資金相談ダイヤル:0120-154-505

※音声ガイダンスが流れるのでそちらに従って指定窓口に相談できます。

窓口訪問

創業融資の相談は各支店窓口でも相談することができます。日本政策金融公庫は2020年時点で全国152箇所に支店があるので、お近くの支店へ行きましょう。

専任の担当者が、創業計画書の立て方や融資申し込みの流れ、融資制度等について説明してくれます。

借入申請書の提出

融資を申込みするための、借入申請書を提出します。この時点で、お申し込み金額、借入希望日、返済についてなどの情報の概略を記載しなければなりません。

借入申込書は日本政策金融公庫のホームページ・窓口で入手できます。

借入申込書のダウンロードはこちら「各種書類ダウンロードページ」

必要書類の準備

融資の申込に必要な提出書類を準備します。提出物は多岐にわたるため、この後の章で改めて解説します。

面談・審査

日程を調整した後に公庫担当者との面談です。面談の際には別途持参すべき書類がいくつかありますので、担当者の指示に従い準備します。不明な点があれば事前に担当者に確認しておきましょう。

面談について詳しく知りたい方はこちらの記事をご参照ください。

審査 / 調査

面談時の応答内容、書類の内容などから融資の可否、可能額などの審査を行います。書類上の審査以外にも、融資担当者等が開業場所に実際に赴いて

事務所、店舗などの実態確認と、実際の活動状況の調査なども行います。

融資決定 / 着金

融資が決まると契約書類が郵送で送られてきます。 その書類に必要事項を記載し、その書類と添付資料を返送します。もし支店に直接行くことができる場合には、支店の契約担当者の前で書類を記入・押印した方がミスがなく時間が短縮できます。

資料が公庫に到着後、3営業日後に指定した口座に着金となります。

創業融資の申請に必要な書類のチェックリスト

創業融資の申請の際には、自身や行っている事業について説明する多数の書類の提出が必要です。必要な書類は以下のように創業フェーズに応じて異なってきます。

- 創業フェーズに関わらず全ての方が用意する書類

- これから創業する方・事業開始から1年未満の方が用意する書類

- 事業開始から1年以上が経過している方が用意する書類

以下でその書類をご紹介します。

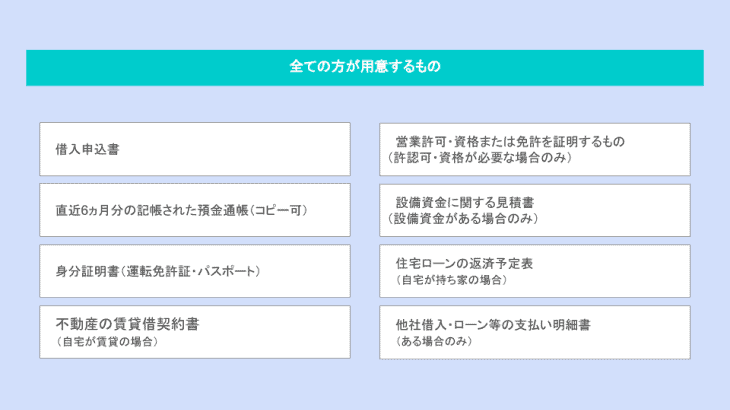

全ての方が用意するもの

創業融資に必要な書類のうち、創業フェーズに関わらず全ての方が用意する必要のある書類は以下の通りです。

- 借入申込書

- 直近6カ月分の記帳された預金通帳(コピー可)

- 身分証明書(運転免許証・パスポート)

- 不動産の賃貸借契約書(自宅が賃貸の場合)

- 営業許可・資格または免許を証明するもの(許認可・資格が必要な場合のみ)

- 設備資金に関する見積書(設備資金がある場合のみ)

- 住宅ローンの返済予定表(自宅が持ち家の場合)

- 他社借入・ローン等の支払明細書(ある場合のみ)

借入申込書のほか、代表者の身分や生活の実態や諸支払い振りなどを確認する書類の提出が求められます。

上記の書類から「融資後もちゃんと返済をしてくれる人物か?」ということを見ています。それを踏まえて、漏れなく準備する必要があります。

上記の他にも状況に応じて追加書類を求められる場合があり、面談の結果さらに追加書類の提出が必要になることもあります。

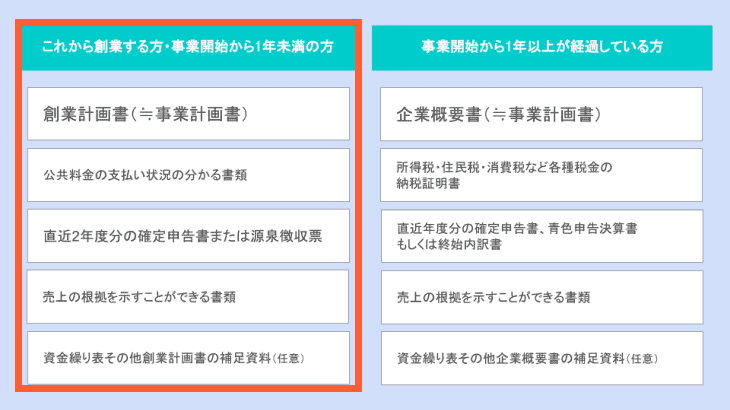

これから創業する方・事業開始から1年未満の方

創業融資に必要な書類のうち、「これから創業する方」「事業開始から1年未満の方」に必要な書類は以下の通りです。

- 創業計画書(≒事業計画書)

- 公共料金の支払状況の分かる書類

- 直近2年度分の確定申告書または源泉徴収票

- 売上の根拠を示すことが出来る書類

- 資金繰り表その他創業計画書の補足資料(任意)

創業計画書という名称の事業計画書を提出します。この書類が審査の肝になります。

創業融資の場合には、代表者と新設法人をほぼ一体とみなしますので、創業前の代表者の収入状況を確認するために確定申告書や源泉徴収票の提出が求められます。

また必須ではありませんが、創業計画書を補完する資料として、下記のような売上見込みの根拠となる書類を提出することが望ましいです。

- 受託等の契約書

- 請求書・見積書・仕様書 など

- アタックリスト(営業先リスト)

- 投資契約書

- 受賞歴・メディア掲載

これらの書類が提出されることが望ましい理由について以下で補足します。

書類の提出に補足資料が必要な理由

なぜ補足資料が必要なのか、一言で言うと、必須書類だけでは事業の説明が不十分だからです。

公庫の創業計画書テンプレートには事業の見通しを示す部分がありますが、下記のような創業当初と軌道に乗った後の2つの時点の損益内訳のみを記載するフォーマットになっています。

この書式だけでは重要な創業初期の月々の資金繰りの細かい動きを伝えることができません。

より堅実な資金繰り計画であることが伝わるよう、以下のポイントを押さえたオリジナルの資金繰り表を作成することをお勧めします。

- 預金残高の推移が月次で分かる

- 鍵となる費目と数値の動きがわかる

必須とされている書類以外にも補足の書類を用意することで、事業自体の説明、見通しの説得力をあげる工夫が必要です。

事業開始から1年以上が経過している方

創業融資に必要な書類のうち「事業開始から1年以上が経過している方」に必要な書類は以下の通りです。

- 企業概要書(≒事業計画書)

- 所得税・住民税・消費税など各種税金の納税証明書

- 直近年度分の確定申告書、青色申告決算書もしくは終始内訳書

- 売上の根拠を示すことが出来る書類

- 資金繰り表その他企業概要書の補足資料(任意)

創業計画書の代わりに、企業概要書を提出します。

事業開始から1年以上経過している場合には、決算書があることが多いため、決算書の内容を加味して審査されますが、直近の売上の増加見込みなどがある場合には、上記同様、売上の見込みの根拠を示す書類の提出をお勧めします。

また、創業計画書同様、企業概要書のフォーマットでは資金繰りの細かい動きがわかりませんので、別途上記のような資金繰り表を作成することをお勧めします。

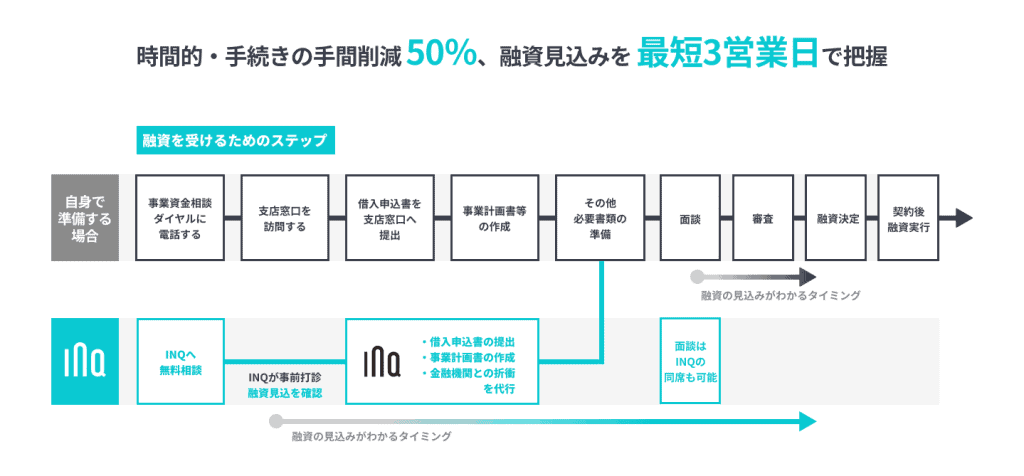

専門家を通すメリット

融資の申請はご自身でも行うことができますが、融資のサポートの専門家を通しても、行うことができます。専門家を通すことで、手間の削減以外にも多数のメリットがあります。

以下で代表的なメリットをご説明します。

ポイントを押さえた融資申請が可能

融資支援の経験が豊富でノウハウがある専門家の支援を受ければ、ポイントを押さえた無駄のない準備で確率を上げることができます。

事業計画書等の書類用意の時間・労力を軽減

専門家の指導やチェックの元、事業計画書を準備すれば、ポイントを押さえた事業計画書が無駄な時間や労力をかけずに作成することができます。

専門家によっては事業計画書の作成にはタッチしない、という方もいますので、依頼前には必ず役割分担を確認しましょう。

融資の見込みが事前にわかる

融資の見込みを事前に知ることができれば、見込みの低い融資のために余計な時間を使わずに済みます。

融資は一度否決(融資できない)の結論が出てしまうと、最低3ヶ月以上(一般的には半年以上)、改めての申込みの受付すらしてもらえず、また否決の履歴が残ってしまうことで、再チャレンジ時のハードルが上がってしまいます。ですので、できるだけ融資の見込みを事前にわかった上で臨むことをお勧めしています。

なお、創業融資の支援実績が豊富な専門家でないと、融資見込みを事前にお伝えすることができません。中には金融機関へ事前に見込みの打診を行ってくれる専門家もいますが、打診を行わない専門家もいますので、依頼前に確認することをお勧めします。

信頼性がアップする

公庫の場合、起業家が紹介なしで飛び込む場合の一見さん対応の窓口と、繋がりのある認定支援機関等からの紹介を受付ける窓口自体が異なります。

さらに、創業期で金融機関との取引がない起業家はゼロから金融機関との信頼関係を築いていくことになりますが、専門家に依頼し、専門家からの紹介で金融機関と取引を開始することで、専門家と金融機関のもともとの信頼関係がベースになります。

全く見ず知らずではなく、専門家のフィルターを通っている起業家ということで、金融機関も取り扱いがしやすいです。

実際の取引においては、既に認定支援機関と信頼関係が構築されている担当者にアプローチすることで審査もスムーズに進みます。

よくあるQ&A

事業計画書の分量で真剣度が伝わると聞きましたが、本当でしょうか?

これは嘘です。公庫の担当者も多くの案件を抱えており、何十枚の資料を見て精査することは難しいです。

ポイントを押さた事業計画書を作成し、どんなに多くても10枚以内にまとめることをお勧めします。

会社の通帳だけではなく、代表個人の通帳も提出すると聞いたのですが、本当でしょうか?

これは本当です。通帳を確認することで、自己資金の蓄積経過や代表者のお金遣いなどを確認し、しっかり返済してくれる人かどうかを見極めています。実は審査において重要なポイントの一つです。

VCに提出したピッチ資料をそのまま提出しようと思っていますが、問題ないでしょうか?

問題あります。

利息を収益源とする銀行等の金融機関と株式の売却益(キャピタルゲイン)を収益源とするVC・エンジェル投資家では、事業計画を見るにあたってのポイントが異なります。

詳しくは、下記記事をご参照ください。

また、創業融資の詳しい説明に関しては「創業融資の進め方ガイド【2022年最新保存版】」をご確認ください。

資金調達でお困りの場合は

INQでは年間130件超、累計500件超の創業融資のサポートを行っています。多くの事例から得た経験とノウハウにより、融資申込前にある程度の融資可否の見込みをお伝えすることができます。

- 創業融資の申込方法がわからない

- 申請の準備に不安がある

- 事業計画書や面談の対策がしたい

というお悩みがありましたら、お気軽に下記よりINQの無料相談をご利用ください。面談方法、融資の可能性、申込のアプローチ等々についてご案内します。