若林 哲平

最新記事 by 若林 哲平 (全て見る)

- 【起業のデットファイナンス】ABABAシリーズB12.5億円 資金調達のウラ話 - 2025年4月28日

- 会社設立の手続きを代行したい方必見!代行できる作業や依頼先の違いを説明します - 2022年1月2日

- 会社設立の費用の相場はいくら?知っておきたい3つの費用とは? - 2022年1月1日

「いつやるの?今でしょ!」が流行ったのはいつ頃でしたっけ?

今使うと恥ずかしい感じですが、スタートアップが融資を受けるタイミングはできるだけ早め、まさに「今でしょ!」なのです。

その理由は次の通りです。

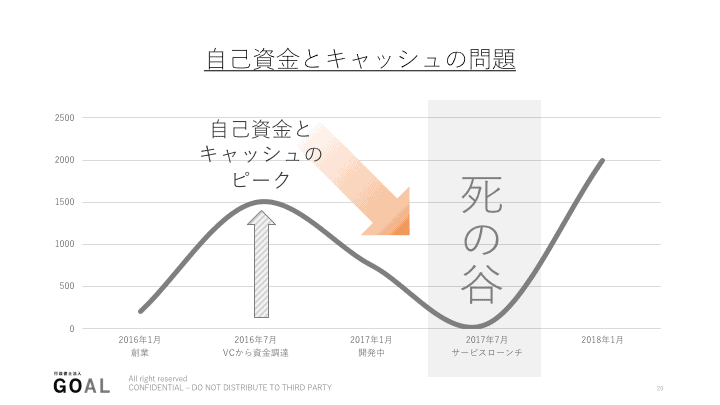

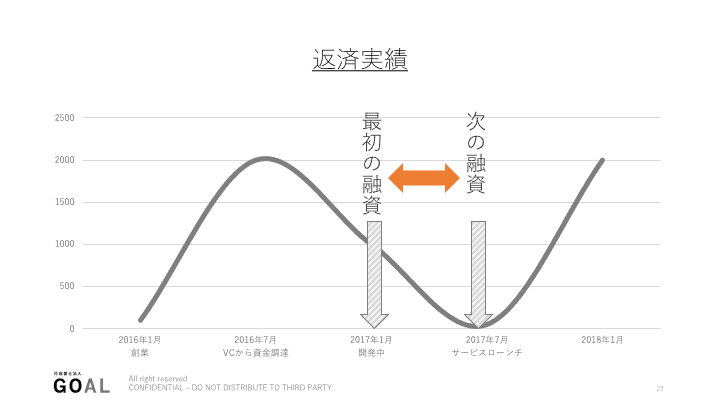

自己資金とキャッシュ

たとえば、自己資金などを原資として、キャッシュを減らしながら開発をして、サービスローンチを迎えて、「さぁここから実績を作るぞ」というところで手元のキャッシュが非常に厳しい状態になる・・・これを「死の谷」と呼びます。

金融機関としては、「せっかく融資しても遠からずキャッシュアウトしてしまうのでは?」となると慎重になります。

(それがいい方向に転がるケースもありますが)

「死の谷」を迎えてから融資は非常に厳しいです。

最初の融資が最も厳しい

起業家と金融機関の初対面が最も肝心。初回の融資は最も慎重に審査されます。

(逆に2回目は面談もなく電話一方で融資が受けれるケースも)

当然、金融機関としては初回は少ない金額から様子を見たいところ。物足りない金額の融資になってしまう可能性もあります。

一定の事業規模になってからはじめての融資となると、逆に「なぜここまで融資を受けなかったのか?受けられなかった理由があるのか?」と訝しがられることもあります(実際に金融機関担当者からこっそり言われた話)。

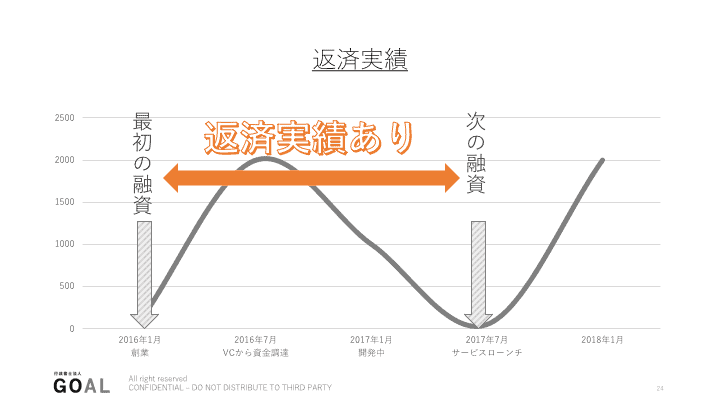

返済実績と次の資金調達

最初の融資から一定期間空いていない次の融資は敬遠されます。

一方で、一定期間(少なくとも半年)以上の返済実績があれば、次の融資は初回の融資よりスムーズに、かつ、大きな金額が検討してもらえます。

返済実績を起業から早い段階で作っておけば、次に強気で資金調達をしたいタイミングで攻めることができます。

2期目以降は決算書での評価

たとえば、起業から1期を経過したあたりで、プロダクトはあるけどまったく売上がない、これから営業かけまくるというような状態だと、大きな融資希望は「机上の空論」扱いされてしまいます。

起業から2期目以降は決算書での評価となります。しかし、起業から2期は開発や実証実験の繰り返し、だとすれば決算がバラ色ということは難しいです。

一方で、起業直後は当然に決算書がありません。

まっさらなので、逆に事業計画書や代表者の前職の経験や実績、自己資金等のいわゆる状況証拠的な要素での、期待も含めた評価となります。

結果、決算書や試算表での評価より「マシ」というケースが多いです。

まとめ

以上から、スタートアップが融資を受けるべきタイミングは「できるだけ早く!!」です。

行政書士法人INQでは、起業前からのご相談も承っています。

下記のフォームからどうぞお気軽にご連絡下さい!