若林 哲平

最新記事 by 若林 哲平 (全て見る)

- 【融資相談室】知らないと損!無担保・無保証の「女性・若者・シニア創業サポート事業2.0」を徹底解説 - 2025年12月12日

- 【M&Aバンク】押さえておきたい実践の視点|ファイナンスミックスをどう始める? - 2025年9月30日

- 【融資相談室】日本政策金融公庫 資本性ローンで5000万円を掴む!融資のプロが語る「攻めの調達戦略」 - 2025年9月25日

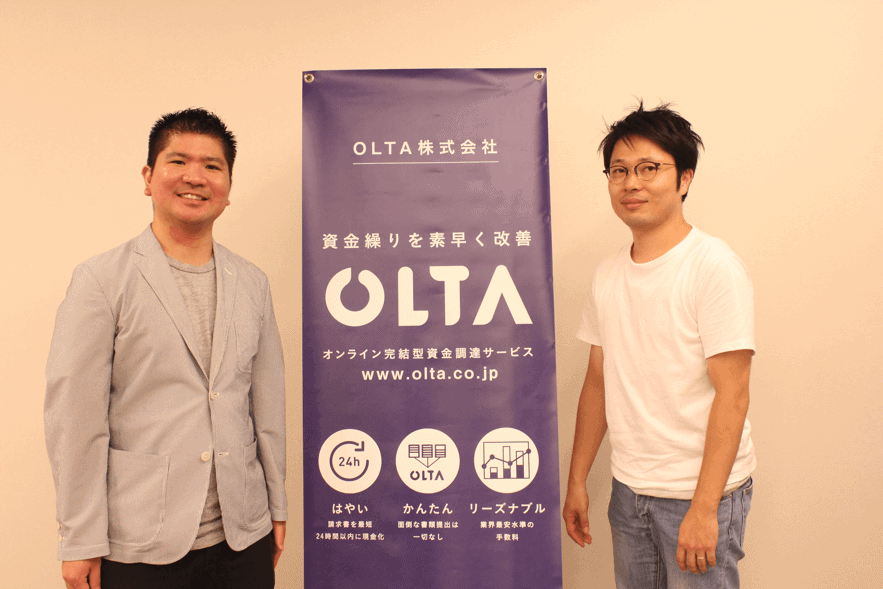

中小企業の新たな資金調達手法として注目を集める「クラウドファクタリング」を手がけ、金融業界に新しい風を吹き込んでいるのが、昨年4月に創業したばかりのOLTA株式会社だ。

AIとインターネットを活用することで、審査にかかる手間と手数料を大きく引き下げ、請求書を24時間以内に現金化する圧倒的スピード感は、「お金を借りるのはめんどくさい」という常識を覆すものとして好評を博している。

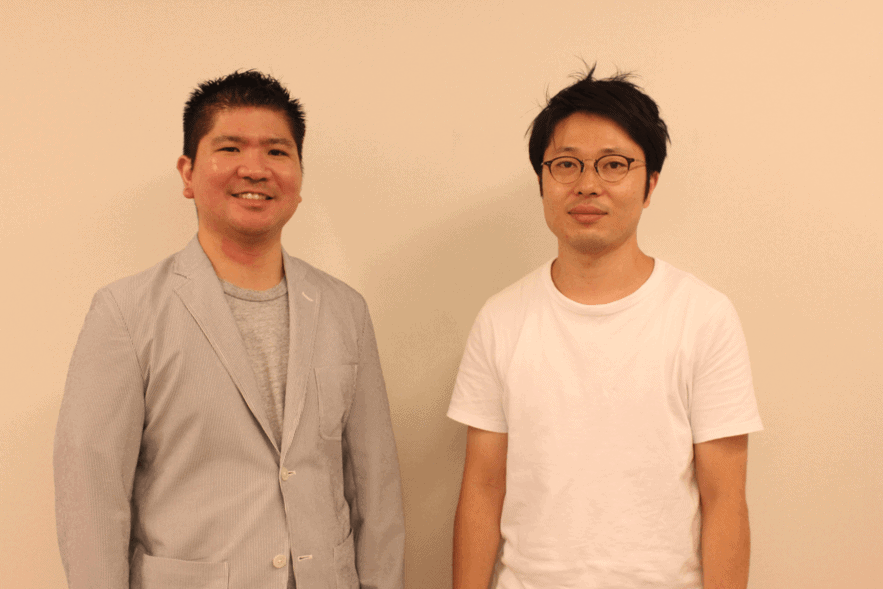

同社は創業前から三菱UFJフィナンシャル・グループが主催するMUFGデジタルアクセラレータに採択され、昨年10月にはベンチャーキャピタル(VC)から資金を調達。現在は拡大期として、より積極的な動きを展開中だ。同社代表取締役CEOの澤岻優紀氏と、事業開発を担当する歳森凡文氏に、OLTAならではのクラウドファクタリングの仕組みや起業の経緯、今後の展望などを語ってもらった。

フィンテック界隈の注目ワード「クラウドファクタリング」

──まずOLTAという会社について教えてください。

澤岻優紀(たくしゆうき)氏(=以下、澤岻氏):いまフィンテックに限らず、IoTなどでもデータがビジネスに及ぼす影響が語られていますよね。これから情報の価値が飛躍的に増大するなかで、弊社は「あらゆる情報を信用に変え、あたらしい価値を創出する」ことをミッションに掲げていて、メイン事業としてクラウドファクタリング事業をやっています。

──ファクタリングとは?

澤岻氏:たとえばネジ工場が自動車メーカーにネジを納めた場合、その瞬間にキャッシュが入るわけではなく、1〜2カ月後の入金といった支払い条件になります。ファクタリングは、このような掛売りで発生した請求書を売却することによって資金を調達できる仕組みです。

コンセプトとしては非常にシンプルで、1つめは申し込みから入金まで24時間以内。2つめはオンライン完結型でユーザビリティの高いサービス。そして、3つめはリーズナブルな手数料。既存のファクタリングは、対面審査が必須で、紙の書類を準備しないといけないなど極めてアナログな世界で、さらに手数料率が20〜30%と非常に高い。それらと比較したときに、OLTAでは、はやい、かんたんというメリットを享受しつつ、業界最低水準となる2〜9%の手数料率を実現しています。

──実際、利用する際の流れは、どういう感じなんですか?

歳森凡文(としもりひろふみ)氏(=以下、歳森氏):決算書、入出金明細、請求書の3点をアップロードしていただき、審査通過後に弊社からユーザー企業様に買取金額をお振込します。その後、売掛先から支払期日にユーザー企業様へ入金があり次第、ユーザー企業様から弊社に返還金額(買取金額+手数料)を弊社にお支払いいただきます。

澤岻氏:OLTAのもうひとつの特徴は「二社間ファクタリング」であることです。既存のファクタリングは、売掛先も契約当事者に巻き込む三社間ファクタリングの場合が多いんですよ。そのほうが売掛先から直接回収できるので、ファクタリング事業者にとっては未回収リスクが抑えられます。

一方で、ユーザー企業様から見ると、ファクタリング利用のために売掛先を巻き込むことは心理的ハードルになってしまいます。それもあって、いままでファクタリングは実際の需要よりも利用が進まないという現状がありました。どうすればこうした状況を解決できるかを考えたときに、売掛先を巻き込まない二社間ファクタリングを前提に契約スキームやビジネスモデルの考案に至りました。

当然、二者間ファクタリングを採用することにより未回収リスクは高まりますが、弊社創業メンバーには過去に銀行の格付けモデルを作っていたデータサイエンティストがいまして、彼が主導して20万社のビッグデータに基づくAIスコアリングモデルを構築しました。これを上手く活用することで、未回収リスクをコントロールしています。

会社の状況に合わせて資金調達手法を選べるようにしたい

──そもそもどういう経緯で会社を作ろうと思ったんですか?

澤岻氏:もともと私が、前職である野村證券の投資銀行部門で、大企業向け資金調達の提案や案件執行に関わっていたんです。こうした仕事を通じて、自分でも起業したいという想いが高まってきて、思いきって会社をやめたんです(笑)。というのも、まず事業アイデアを練るための時間がほしかったので。それが2016年10月くらいでした。

大企業の資金調達は、株式、社債、借入れなど、選択肢がいろいろあるなかで、会社の状況に合わせて資金調達手法を選べます。一方、中小企業では銀行からの借入れくらいしか選択肢がなく、資金需要が発生したら、決算書類等を揃えたり、銀行と交渉するなどして資金繰りに奔走せざるを得ない。そうではなく、あるときは借入れ、あるときはファクタリングというように、会社の状況に合わせて臨機応変に資金調達手法を選べるようにすることが、中小企業の資金調達環境の発展にとって必要なことなのではないかと考えました。

海外では、BlueVineやFundboxといった企業がオンラインファクタリングの市場を立ち上げていて、既に3兆円以上の取扱高があるんです。一方、国内市場に目を向けると、クラウドファンディングやオンラインレンディングなど、インターネットやテクノロジーを活用してお金を集める手法は増えているのですが、オンラインファクタリングのプレイヤーは誰もいませんでした。そこに我々は挑戦しようと思いました。

──実際、前職をやめてからは、どんな動きをされたんですか?

澤岻氏:前職を辞めた際、1年くらいは起業準備の期間として事業アイデアのリサーチや仲間集めをできればと思っていたので、ベンチャー企業とベンチャーキャピタルでアルバイトをしながら過ごしていました。それまでは伝統的な会社の環境にどっぷり浸かっていたので、逆にスピード感のある会社の空気に触れ、その新旧の中庸のなかから新しいビジネスを生み出していけたらと考えていました。

ただ、退職から数カ月でクラウドファクタリングのアイデアに行き着き、さらに運良くMUFG主催のアクセラレータープログラムに採択していただきまして、法人設立していることが支援の条件だったので、そのタイミングでOLTAを作ることに決めました。

歳森氏:自分自身も10年くらい銀行で法人営業をやっていて、もっとこうしたほうがいいのにとか、課題を感じていた部分はあったんです。それで一緒に事業を見させていただくなかで、このファクタリングという領域がまだ日本では知られていないのですが、非常に優れたプロダクトだと感じるようになって。自分自身もOLTAの中で舵を取って大きくすることにチャレンジしたいと思い、参画することに決めました。

創業から半年でVCから資金調達。その使い道は?

──OLTAを立ち上げて以降は、どんな流れで動かれたんですか?

澤岻氏:昨年は審査モデルを作ったり、契約スキームを詰めたり、テストマーケティングで見込み顧客の獲得などを経て、12月にクローズドβ版という形で事業を開始しました。現状は目標を上回るペースで事業進捗し、クラウドファクタリングというものが徐々に浸透してきているなという手応えを感じています。これからはメディアにも積極的に露出して、OLTAの名前をどんどんアピールしていきたいと思っています。

──ユーザーは中小企業が多いとのことですけど、どういった業種が多いんですか?

澤岻氏:基本的に売上規模が小さく、社員数も10人未満で、売掛金の入金サイトが1〜2カ月ほどの会社が多いです。業種としては製造業、建設業も多いですが、ITの受託会社、システム開発の会社、人材系の会社などもあります。B2Bで掛売りを行っている会社であればほぼすべての業種の会社がご利用可能です。

資金需要の規模感は数百万円程度が多いですね。銀行からの借入れとなると、1〜2カ月かけていろいろ条件交渉するかわりに、1000万円とか1億円とか大きな金額になると思うんですけど、数百万円だとそもそも少額すぎて審査すらしてくれない銀行もあります。経営者も、数百万円のためにどれだけ手間をかけるのかということで諦めたり、カードローンで済ませたり。既存のファクタリングも、電話すると「事務所に来て」と言われて、準備して決算書を持って相談に行ったら、手数料が20%とか30%とか足元を見られる。そうした、中小企業の資金調達環境の中で、現状すっぽり空いている少額短期の資金需要の受け皿として我々は機能している部分もあるのかなと思っています。

──昨年10月にはVCから資金調達をしていますが、その辺りでの苦労はありましたか?

澤岻氏:ありましたね。事業の方向性として、2つの道がありました。ひとつはデータカンパニーとして、自分たちではリスクを取らずにスコアリングモデルを作ることに専念する研究開発型ベンチャーとしてやっていくパターン。もうひとつは、実際に売掛金を買い取るなどファクタリングサービスを提供しながら大きくなっていくパターン。このどっちにするかはアクセラレータ期間中に相当悩みました。

ただ、現状ファクタリング自体への認知も少ないなかで、このマーケットをまず自分たちで大きくしていく必要性があるという観点で、調達した資金は買い取りにも使うべきだろうと思いました。そこに関しては、VCからも賛否両論ありました。彼らは出したお金が100倍や1000倍になることを狙っているので、それをファクタリングの買い取りに使うのが果たして正解なのか。でもいまは「研究開発したモデルが飛躍するためにも立ち上げ時期のフェーズとして必要な資金なんです」と説明して、ご賛同いただいた2社のVCから資金を調達することができました。いろいろとハードな交渉ではありましたが、この市場の可能性を信じていただけたと思っています。

オンラインで待つだけではダメ。士業とも連携した集客

──実際に事業を開始して、想定外だった部分はありましたか?

歳森氏:思った以上に引き合いが強くて。特にVCから資金調達した昨年10月の時点では、まだ事業計画書しかない段階だったので。僕もアクセラレータ期間中に買取資金をどう集めるのか、賛同してくれるVCがいるのか、心配な部分はあったんですけど、そこはリスクを取っていただくVCさんがいらっしゃって。実際に動き始めてからも引き合いは多く、いまは銀行さんなどからもご評価いただいているので、このマーケットを作っていくことができたら非常に社会的インパクトがあるなと感じています。

澤岻氏:よく「不便さの慣れ」と言ってるんですが、いまの金融サービスってみんな不便なものと思ってないんですよ。要は、「お金を借りるのはめんどくさくて当たり前」という考え方がある。書類作業だし、交渉も長引くし、銀行に頭を下げなきゃいけないときもあるけど、それを不便だ不便だと言ってるだけでは何も変わらない。

でも便利な金融サービスが対極にあったときに、それを体験して初めて不便さがあぶり出されると思うんです。実際、クラウドファクタリングを一度利用されたお客様に再訪いただくことも多いのですが、その理由は金利の安さよりも、「はやさ」や「かんたんさ」に対してなんです。その資金調達の障壁の低さが、いままでの金融機関からの借り入れとはなんだったのかというくらい違うらしくて。そこは自分たちにとっても、ポジティブなサプライズだったなと思います。

逆にもう少しがんばらないといけないなと思っているのが、ファクタリングに対する認知度ですね。「請求書がオンラインで売れる……なぜ?」ってなるんです。それは短期で少額の資金需要を満たすためのもので、銀行借入れの代替となる手法なんですよと、説明すればわかっていただけるんですけど、まだまだ工夫が必要だと思っています。オンラインで広告を打って、座して待つだけではダメだなと。

──そこに対しては、どういった施策を考えられているんですか?

澤岻氏:それこそINQさんで創業期の融資支援をやられていますけど、士業の方からお客様をご紹介いただく提携もできるなと思っていて、実際に案件のご相談もいただいています。創業期の資金調達や補助金、助成金のお手伝いをINQさんがされて、その次のファイナンスへ行くときに銀行からの借り入れで資金調達をするのか、弊社に請求書を売却する形で調達するのか、そういった橋渡しができると思うんです。

いま歳森も事業開発で走り回っているなかで、会計士さんや税理士さんといった中小企業の財務の実情をわかってらっしゃる先生から案件をご紹介いただいて成約に至ったケースも出ています。会計士さんや税理士さんは中小企業が事業に集中するための財務の右腕的な存在になっているので、中立的な立場で借入れがいいです、ファクタリングがいいです、とアドバイスすることも多いと思うんですよね。

だからそういった士業様との連携は、我々としては相性がいいと思うし、望ましいなと思っています。オンラインで手続きは完結するものの、ユーザー企業様との接点はリアル領域にいる士業様も通じて、ファクタリングを知って使ってもらえればと思っています。

事業に集中するための“攻めのファイナンス”に使ってほしい

──今後の課題は?

澤岻氏:どのスタートアップも一緒だと思うんですけど、やりたいことに対して仲間をどう集めていくか。いまは15名前後の従業員が在籍していますが、やりたいことに対してまだまだ仲間が必要です。私のミッションとしては、組織をどうやって大きくしていくか。採用もそうですし、ミッション・バリューみたいな組織の言語化、どう人を評価していくかという組織固めもやっていかないといけないなと思っています。

──今後の展望は?

澤岻氏:弊社はミッションとして「あらゆる情報を信用に変えて、あたらしい価値を創出する」と掲げていますが、ファクタリングはあくまでユーザー企業様の「点」のニーズでしかないと思っていて、そこからあらゆる課題が見えてきます。例えば、人が足りないとか、売上が立たないとか、経理がちゃんとしてないとか。そういった課題は、必ずしも金融サービスではない形で支援することが可能だと思います。

たとえば、弊社がファクタリングで資金繰りを支援して、業績や財務が改善してから銀行に送客をする。そこは銀行代理業とか法的にクリアしないといけない問題があるので一筋縄にはいきませんが。他にも、補助金、助成金、創業融資といった支援も含めて、OLTAとどう連携できるかを考えたときに、ユーザー企業様の与信情報を軸に支援できるところは、たくさんあると思っています。

──ファクタリングだけではなく、資金調達全体の入り口になれる。

澤岻氏:その可能性はあると思っています。いろんな事業展開の可能性を日々ディスカッションしている状況です。お客様をファクタリング漬けにしたいわけではないですしね。

──あんまりリピーターになられても困りますからね。

澤岻氏:明日倒産するかもしれないギリギリな状況のなかでOLTAにお申し込み頂く企業様もいらっしゃいますが、やはり審査するなかでどうしてもお断りせざるを得ない場面もある。最後の手段としてのファクタリングという認知ではなく、銀行借入れの交渉に手間や時間をかけるよりは、事業にガッツリ集中したいときの攻めのファイナンスとしてファクタリングを使っていただければと思っています。

そもそも経営者にとって、資金繰りに奔走する時間や労力は少ないに越したことはないと思っています。当然、事業成長の過程で、銀行借入れやVCからの調達が必要なタイミングはあると思いますが、そうではない、日々の運転資金の悩みをいかに減らしてあげられるか。スタートアップのように、VCからの調達で赤字を掘るための資金を確保しつつ、次の調達までの日々の運転資金をファクタリングで賄う。そういった機動的な調達が可能である点も訴求していきたいと思っています。

澤岻優紀氏プロフィール

1987年生まれ。神戸大学経営学部卒業。新卒で2012年4月に野村證券株式会社に入社。投資銀行部門にて、主に上場事業会社の資金調達業務に従事。社債、株式及びハイブリッド・ファイナンス等の案件提案及び案件執行に関与。2016年10月、起業準備のため退職。2017年4月にOLTA株式会社を創業。