若林 哲平

最新記事 by 若林 哲平 (全て見る)

- 【起業のデットファイナンス】ABABAシリーズB12.5億円 資金調達のウラ話 - 2025年4月28日

- 会社設立の手続きを代行したい方必見!代行できる作業や依頼先の違いを説明します - 2022年1月2日

- 会社設立の費用の相場はいくら?知っておきたい3つの費用とは? - 2022年1月1日

新創業融資制度とは、日本政策金融公庫(以後「公庫」)が運用する融資制度の一つであり、これから事業を始める方や事業を始めて間もない方が無担保・無証人で融資を受けられる制度です。

起業直後の資金繰りを支える選択肢として有名なので、ご存知の方も多いのではないでしょうか。

本記事では、皆様が安心して審査に臨めるよう、新創業融資制度の審査基準をその背景と共にご紹介します。

日本政策金融公庫の新創業融資の進め方については「創業融資申請の進め方ガイド!必要書類や専門家に相談するメリット【2022年最新保存版】」で詳しく解説しています。

新創業融資制度の審査基準1: 自己資金

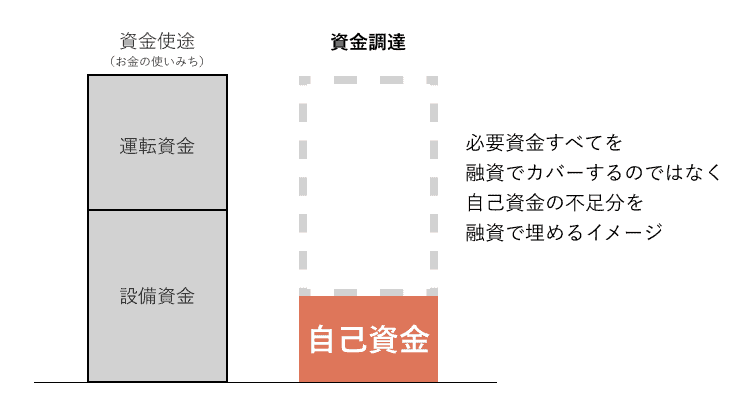

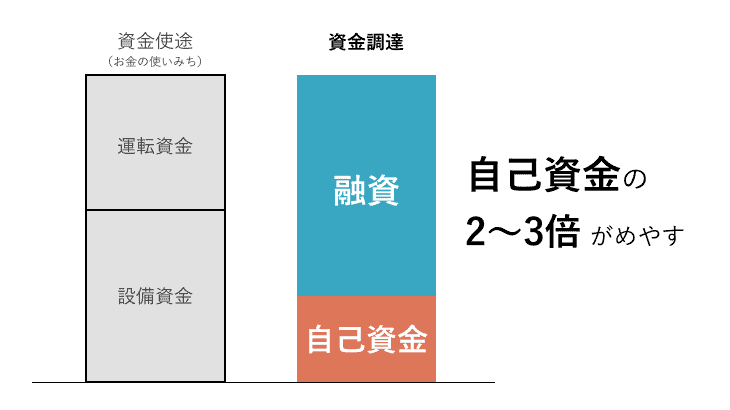

融資における自己資金とは、”代表自身が起業のために銀行口座上で蓄積した資金”のことを指し、新創業融資制度では申込にあたって以下のような条件があります。

新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方

引用:日本政策金融公庫 新創業融資制度の概要

自己資金は起業の本気度を測るバロメーターの役割を持っており、金融機関は自己資金の金額で、起業家がどれだけ経済的な準備をしてきたかを審査します。

ざっくりにはなりますが、融資金額の目安は自己資金の2〜3倍になります。

したがって、希望融資金額から逆算して、その1/3〜1/2の自己資金が必要となります。

申込条件の1/10という数字はあくまで最低限の条件となりますのでご注意ください。

自己資金を貯める上での注意点

タンスなどに入れ自宅で保管した現金は、消費者金融などで借りてきたお金と区別がつかず、自己資金として評価されません。

大切な自己資金はきちんと銀行口座に入れて管理しましょう。

自己資金として扱える基準については「自己資金はいくら必要?創業融資の自己資金要件と対策」をご参照下さい。

新創業融資制度の審査基準2:代表者の経験等

新創業融資制度の審査基準には、代表者の経歴や職歴も含まれます。

代表者の経験・職歴

過去に同種の事業に関わっていた経験があると、事業遂行に必要な知識・能力・ネットワークがあると見なされるため、融資審査においてプラスになります。

この審査基準は応募要件を見ても明らかです。

ただし、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める方」等に該当する場合は、本要件を満たすものとします。

引用:日本政策金融公庫 新創業融資制度の概要

文末の「本要件」とは自己資金要件のことを指し、創業する業種での経験がある場合は自己資金要件を免除するという内容になっています。それだけ経験が重視されるのです。

審査の際には、過去の経験から得たノウハウや独自の強みを積極的にアピールしましょう。

重要なのは代表者の経験だけではありません。

代表者個人の借り入れの返済状況を記録した「個人信用情報」も重要です。

個人信用情報とは?

個人信用情報とは代表者個人の契約や申し込みに関する情報のことです。

・クレジット(リボ払い等)

・カードローン/キャッシング

・消費者金融からの購入

・携帯代の割賦払い

創業融資は事業の実態を示す決算書がない、または当てにならない状況での融資となるため、審査において代表者の属性や経歴が重要な判断材料とされます。そのため他の返済や支払いに未払いや遅れがあると、融資の審査において

大きなマイナス要因となってしまいます。事前に確認をしておきましょう。

個人信用情報の確認方法

割賦販売法・賃金業法指定信用情報機関、通称CICが提供するものが一般的に用いられています。CICが開示する個人信用情報は「CIC」と呼ばれています。

↓CICで信用情報を確認したい方はこちら

指定信用情報機関のCIC

過去には、転居をきっかけに督促が届かないまま無自覚に支払いが遅れていた、というケースもあります。

自分は大丈夫、と思う方でも念のためにCICを取得して確認しておきましょう。

新創業融資制度の審査基準3: 事業計画・実績

銀行や公庫等の金融機関は、確実に返済をしてもらい利子を積み上げることを目的としているため、事業が存続するかどうかという安定性・継続性を重視します。安定的・継続的に返済し、利子を支払ってくれる代表者であり、事業であるかを審査しています。

そのため事業計画は

- できるだけ売り上げのたちが早く、黒字転換が早い計画になっているか?

- 実現性の高い数字を入れているか?

- 数字の裏付けとなる根拠が準備されているか?

などを事前に確認しておきましょう。

項目毎の詳しい事業計画書の書き方については「公庫の新創業融資を成功させる事業計画書」をご参照ください。

まとめ

創業融資は一度失敗すると「一定期間は融資を受けられない」「次回以降の審査が厳しくなる」といったリスクが存在します。状況次第では、一度創業融資を見送った上で、準備期間中に行うべきことをご提案することも可能です。基準を確認する中で、少しでも不安な点がございましたら、認定支援機関へご相談することをお勧めします。

また、創業融資の詳しい説明に関しては「創業融資の進め方ガイド【2022年最新保存版】」をご確認ください。

INQでは年間130件超、累計500件超の創業融資のサポートを行っています。多くの事例から得た経験とノウハウにより、融資申込前にある程度の融資可否の見込みをお伝えすることも可能です。

- 一通り制度については理解したが、具体的に何をすればいいのか分からない

- 融資を頼りにしているため、絶対に審査に失敗できない

- 事業計画の中身が審査に耐え得るかFBが欲しい

というお悩みがありましたら、先ずは一度お気軽にINQの無料相談をご利用ください。無料相談では、認定支援機関であるINQが無料で現状の整理を行い、最適なプランをご提案します。