創業融資のスペシャリスト INQ

最新記事 by 創業融資のスペシャリスト INQ (全て見る)

- 【ご支援事例】「メディア×テクノロジーで市場を創る」──ユーザーフレンドリーを守るために選択した創業融資 - 2025年11月14日

- 【起業準備】会社名(商号)の付け方ガイド!失敗しない社名の決め方とポイント - 2025年3月29日

- 【完全ガイド】給料と給与の違いとは?20代が知っておくべき基本知識 - 2025年3月29日

この記事はスタートアップの創業融資を累計500件以上支援してきた認定支援機関のINQが、追加融資を受ける方向けに作成しました。

今回はスタートアップならではの論点も加えながら、日本政策金融公庫(以下、「公庫」)の追加融資について解説していきます。

このあとの解説を踏まえて、しっかり準備しましょう!

日本政策金融公庫の新創業融資の進め方については「創業融資申請の進め方ガイド!必要書類や専門家に相談するメリット【2022年最新保存版】」で詳しく解説しています。

日本政策金融公庫の追加融資を通す3つの最低条件

公庫で追加融資を受けるには、以下の3つの条件をいずれも満たす必要があります。

- 前回融資から返済実績があること

- 返済遅延がないこと

- 税金未納の有無

(1)前回融資から返済実績があること

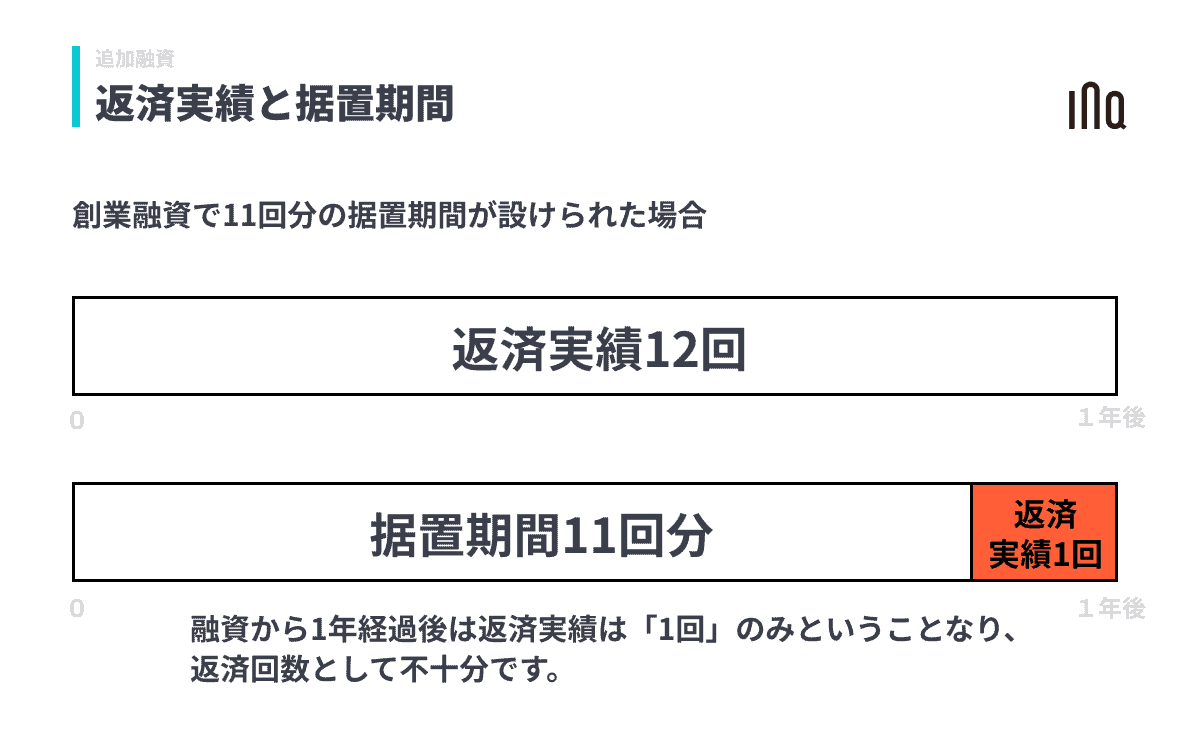

公庫は創業融資からの返済実績を重要視しています。返済回数が最低6回以上、一般的には12回以上の返済実績が必要とされています。

よく「融資残高が3割程度まで減ったら追加融資を」と言われていますが、必ずしもその限りではありません。

ここで注意しなければならないのは、据置期間です。据置期間中は返済実績に当たらないため、もし創業融資で11回分の据置期間が設けられた場合、融資から1年経過後は返済実績は「1回」のみということなり、返済回数として不十分です。

ただし、スモールビジネスやD2Cなど「早くに黒字化が見込めるケース」はその限りではありません。事業成長に応じて融資を複数回使っていくことが見込まれる事業は、融資時に据置期間を長く設定しないことがポイントとなります。

据置期間の設定方法について、詳細が知りたい方は下記の記事をご覧ください。

(2)返済遅延がないこと

うっかり公庫の返済用の銀行口座にお金を入れ忘れてしまい、引き落としができなかったことを耳にします。企業側にしてみればちょっとした「うっかり」だとしても、返済遅延が一度でもあると公庫からの信頼はひどく損なわれます。

公庫への返済用の口座には必ず必要十分な資金を入れておき、引き落としがかかるようにしておきましょう。

(3)税金未納の有無

1期以上を終えている場合、以下のいずれかの説明資料の提出は必須となります。

・法人税・法人事業税・法人住民税の領収書

・納税証明書

・法人口座での税金の引き落とし履歴

これらが提出できない(=税金が未納)の場合には、追加融資を受けることは出来ません。融資申請をする際は、必ず未納のないかチェックし、ある場合には全ての支払いを終えるようにしましょう。

日本政策金融公庫の追加融資のポイント(障壁になること)

公庫から追加融資を受ける場合、障壁になり得るのが以下のポイントです。それぞれ解説していきます。

- 決算書の内容

- 前回融資時の事業計画書からのズレ

決算書の内容

貸借対照表(BS)の雑勘定

貸借対照表(BS)は会社のキャッシュフローを見る上で必ず調べられる書類です。特に公庫担当者は、貸借対照表(BS)から「会社が私物化されているのではないか?」「経理や管理がきちんと行われていないのではないか?」という点を見ます。

公庫担当者が企業のキャッシュフローを確認するときは、主に以下の項目です。

・会社から役員に対する貸付金

・未収入金や立替金、未払金

これらの項目が、事業規模に対して過大な数値であった場合、公庫担当者は不審に思います。決算にあたってはできる限りこれらをなくす、または少なくするようにしたいところです。

出来なかった場合には、雑勘定の内訳と計上した経緯をきちんと説明できるようにする必要があります。決算の雑勘定については、以下の記事をご参照ください。

債務超過

1期を終えた後の追加融資の場合、金融機関は決算書の内容による格付け(スコアリング)を行います。この格付けのみで融資の可否が決まるわけではありませんが、審査のベースにはなります。

前期決算において債務超過になると、直近の試算表でそれが解消されていたとしても、格付けが低くなります。銀行は貸し倒れ引当金を計上しなければならないこともあり、融資がしにくくなります。

継続的に融資を使いながら事業展開をしていきたい場合、債務超過にならないように注意しましょう。債務超過については下記記事をご参照ください。

前回融資時の事業計画書からのズレ

追加融資を申し込む際、前回融資時に提出した事業計画と現状(実績)の差異をチェックされます。以下の点について事業計画と現状の差異がある場合には、追加融資は厳しくなります。

売上や利益の推移

創業融資において、融資を受けたいがために強気の事業計画を作成してしまうケースがあります。強気の事業計画の売上や利益(黒字化する時期等)から大きく下振れしてしまっている場合、追加融資における事業計画の信憑性が疑われてしまいます。

追加融資にあたっては、前回提出の事業計画と現状の差異を必ず確認してください。下振れしてしまっている場合には、きちんとその理由と対策を説明できるよう準備してから追加融資の申込を行うようにしましょう。

資金使途

前回融資の資金使途として、事業計画に設備資金を計上していた場合には次の2つのケースが想定されます。

・事業計画通り貸借対照表の資産に計上されていない

・事業計画と金額が大きく異なる

いずれかが該当している場合には、その点を指摘される可能性があります。ここで資金使途違反が疑われてしまった場合どのようなことが起こるでしょう?

金融機関の心象を損ない、追加融資の可能性は下がります。また、最悪のケースでは、一括返済を求められる可能性もゼロではありません。

そのため、前回融資時の事業計画書の実態のズレについては、申込前に必ず確認をしましょう。大幅なズレがある場合には、説明が求められますので、適切に説明できるよう準備しましょう。

日本政策金融公庫の追加融資の留意点

公庫から追加融資を受ける際の留意点をまとめました。

創業融資から3年以上の場合

創業融資の実績は公庫にいつまでも残るわけではありません。前回の融資から3年以上経過すると、公庫のデータベースから情報が消えてしまい、新規扱いになる恐れがあります。

新規扱いになると、初めて融資を受けるときと同じように、面談や多くの書類・確認事項などが必要になります。手間も時間もかかります。逆に新規扱いでなければ、審査プロセスや提出書類などが、簡略化されます。

ですので、できるだけ創業融資実行から3年以内に追加融資の申込をされることをお勧めします。

前期赤字決算の場合

「決算が赤字でも追加融資は受けられるのか?」「赤字だと融資は無理ではないか?」というご相談をよくいただきます。赤字の場合、追加融資を受ける事は難しいのでしょうか?

実は、決算が赤字であっても追加融資を受けているケースは多数あります。以下のいずれか3つ以上を満たしていれば、企業としての信頼性が担保され、追加融資の可能性があるのです。

・前前期より売上は伸びている

・赤字幅が前期より縮小している

・月次決算(試算表)では売上が伸びている

・月次決算(試算表)では単月黒字を達成している

・納税が問題なく行われている

・債務超過でない

日本政策金融公庫の追加融資に関するよくある質問

Q1 完済していなくても、追加融資は受けられますか?

完済していなくても追加融資を受けられます。

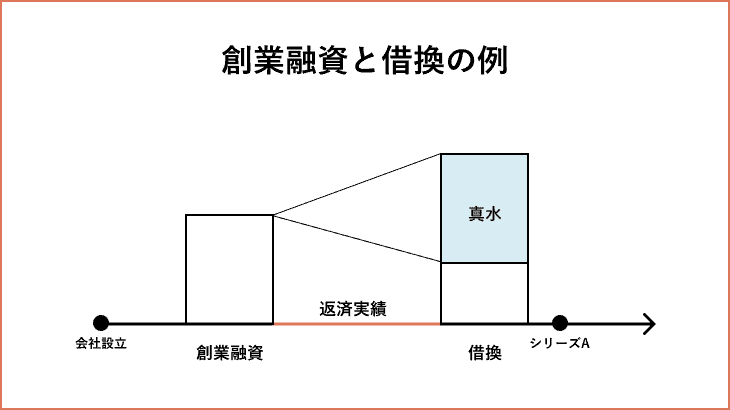

たとえば、500万円の創業融資を受け、200万円を返済した場合、同じ金融機関から700万円を借り入れし、残債300万円を返済するというやり方もあります。

このような融資を「借換」や「折り返し融資」などと言い、増加するキャッシュ分400万円を「真水」と呼びます。

このような借換や完済前の追加融資は一般的に行われています。むしろ完済してからの追加融資の方がレアケース。借換や追加融資を繰り返しながら、その都度、融資の条件(金利や返済年数等)を良くしていくのが賢い融資の活用方法です。

Q2 創業融資から1年立ちましたが、据置期間が9ヶ月あったので、実質3回しか返済していません。追加融資を受けるにあたり、返済実績として十分でしょうか?

不十分です。

追加融資を受けるにあたって重要視されるのはあくまでも実際に元金を返済した回数です。その回数がどんな少なくとも6回以上、できれば12回以上ないと融資の入り口の検討すら難しいというのが一般的かと思います。

Q3 追加融資の場合も、提出書類や審査プロセスは初回融資と同様になるのでしょうか?

いいえ、異なります。

申し込む企業の財務状況にもよりますが、追加融資申込時点では既に初回融資からの取引があるため簡略化されます。面談は直接ではなく電話面談となったり、提出書類が少なくなり、審査日数も短くなるなど、手続きの手間が軽減されます。

Q4 追加融資は代表者保証が付きますか?

既に2期を終えていた場合には、原則代表者保証が付いてしまいます。ただし、以下の「経営者保証免除特例」の要件を満たせば、3期目以降の追加融資や借換においても代表者保証を外すことが出来ます。

日本政策金融公庫の代表者保証の仕組みについては、下記の記事をご参照ください。

日本政策金融公庫の追加融資で悩んだら無料相談へ

INQでは年間130件超、累計500件超の創業融資のサポートを行っています。多くの事例から得た経験とノウハウにより、融資申込前にある程度の融資可否の見込みをお伝えすることができます。

- 追加融資の条件に当てはまっているか知りたい…

- 追加融資を受けるべきタイミングが分からない…

- できるだけ多くの追加融資を受ける方法は…

というお悩みがありましたら、先ずは一度お気軽にINQの無料相談をご利用ください。無料相談では、認定支援機関であるINQが無料で現状の整理を行い、最適なプランをご提案します。