若林 哲平

最新記事 by 若林 哲平 (全て見る)

- 【起業のデットファイナンス】ABABAシリーズB12.5億円 資金調達のウラ話 - 2025年4月28日

- 会社設立の手続きを代行したい方必見!代行できる作業や依頼先の違いを説明します - 2022年1月2日

- 会社設立の費用の相場はいくら?知っておきたい3つの費用とは? - 2022年1月1日

スタートアップがエクイティで数千万円〜数億円の資金調達を完了した。そんなイケイケの状況でも、融資においてはスタートアップと金融機関との間になかなかの温度差が生じ、残念な空気が流れることがあります。

そこで、今回は意外と知られていないスタートアップの融資金額のめやすについてまとめました。

なお、ここで紹介するのはあくまでも【無難なめやす】なので、状況・条件が整っていればその限りではありません。

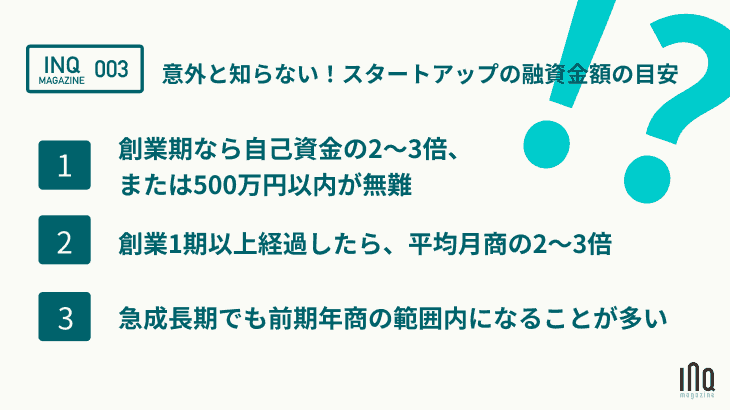

スタートアップの融資金額のめやす

スタートアップの融資金額のめやすは以下の通りです。

- 創業期なら自己資金2〜3倍、または500万円以内が無難

- 創業1期以上経過したら、平均月商の2〜3倍

- 急成長期でも前期年商の範囲内になることが多い

前提として、VCと金融機関は評価基準が違う

VCはキャピタルゲインが収益になりますので、何十倍・何百倍に成長することが期待される事業に投資するのが一般的です。

一方、金融機関は利息が収益になりますので、急成長よりも着実に継続的に返済をしてくれる、利息を払ってくれる事業に融資をするのが一般的です。ですので、まだ売上は十分に立っていないものの、VCが成長性を評価し、エクイティでの数千万円〜数億円の資金調達に成功したスタートアップが、そのノリで金融機関に同額の融資を申し込んでも、金融機関としては返済原資となる足元の収益が見えていないので、簡単に融資することはできません。

詳しくは「VCなのか?銀行なのか?スタートアップの事業計画書は出す先によって修正が必要!」をご参照ください。

スタートアップの融資金額の目安 〜創業期(設立〜1期以内)の場合〜

創業期(設立〜1期以内)のスタートアップの融資金額の目安は自己新の2~3倍、または1行あたり500万円です。

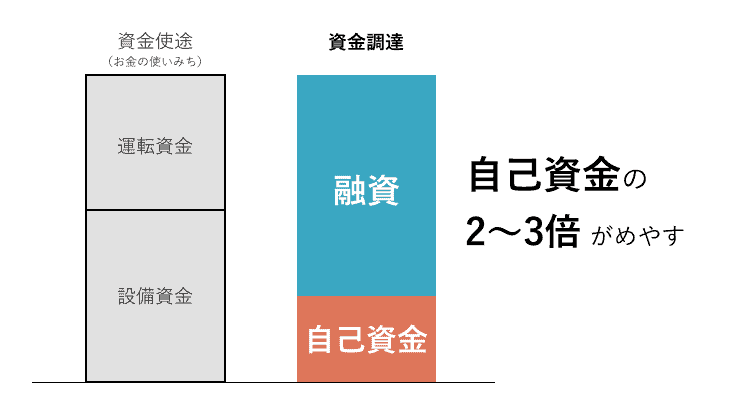

自己資金の2〜3倍

日本政策金融公庫や保証協会付き融資などの創業期に使える融資制度おいて、よく言われるのは、融資申込金額は「自己資金の2〜3倍」の範囲内が望ましいということ。ただし、融資は総合評価なので、自己資金以外の条件によっては、2〜3倍以上の融資が可能なケースもあれば、自己資金の範囲内になることもあります。

詳しくは「自己資金はいくら必要?創業融資の自己資金要件と対策【保存版】」をご参照ください。

1行あたり500万円以内

日本政策金融公庫のリリースによれば、創業期の融資の平均金額は397万円とのこと。他の金融機関でも500万円以内は比較的決済しやすいラインです。

創業期の融資は500万円以内と決まっているわけではまったくないですが、売上実績も十分でない創業期においては、あえて小さく取引を始めて、返済実績を作り、次の取引で融資枠を拡げるという方法もあります。

1期以上を終えたスタートアップが融資を受けたいとき

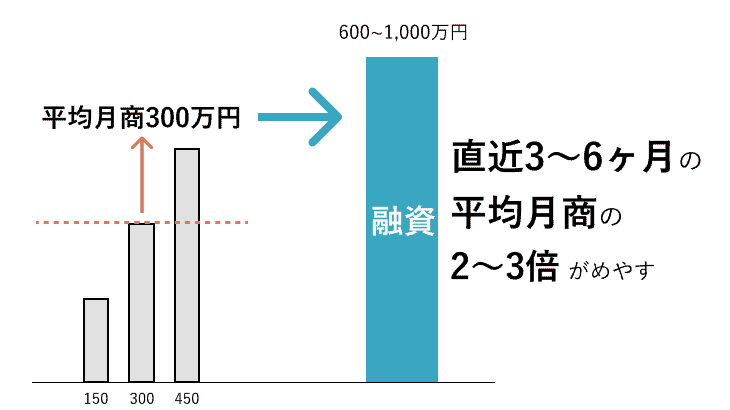

1期以上を終えたスタートアップが融資を受ける場合、平均月商の2~3倍の金額が目安になります。

1期を終えると直近決算書から融資の可否等や融資の金額感がわかります。1期以上を終えたスタートアップが融資を受けたいとき、運転資金としては(前期決算書ベースで)平均月商の2~3倍がひとつのめやすです。

たとえば、前期年商が3,600万円の場合、平均月商は300万円、その2~3ヶ月なので、運転資金のめやすは600~900万円となります。それに設備資金を上乗せした金額が、融資可能金額のめやすとなります。

詳しくは「運転資金の融資目安はどれくらい?借入金額の計算方法と考え方を解説」をご参照ください。

スタートアップが急成長しているとき

スタートアップが急成長しているときの融資金額の目安は、前記年商の範囲内と考えると良いでしょう。

スタートアップが前期と比べて急成長し、それに伴いバーンレートも上がり、増加運転資金が必要となるケースがあります。その際、次のエクイティでの調達ラウンド予定までは早いけれど、ブリッジでエクイティファイナンスはしたくない、だから融資でつなぎ資金を調達しよう、という選択肢が有力となることが多いです。

しかしどんなに事業が伸びていたとしても、前期年商以上の融資は難しいと言われる可能性があります。それが初回の融資の場合、なおさら金額面は慎重になりがちです。

事前の対策

せっかく伸びている事業の勢いを止めないために以下の事前対策が有効です。

- 創業してすぐ融資を受けておき、返済実績を早く作っておく

- 資金調達に苦戦する前提で資金調達は金額・期間ともに余裕を持つ

スタートアップの融資金額のめやすのまとめ

いかがでしょうか?

まとめると、スタートアップの融資金額のめやすは、以下の通りです。

- 創業期なら自己資金2〜3倍、または500万円以内が無難

- 創業1期以上経過したら、平均月商の2〜3倍

- 急成長期でも前期年商の範囲内になることが多い

VCとは異なる金融機関の考え方や融資金額のめやすを、ざっくりと感じて頂けると幸いです。

INQでは、無料相談を承っております。無料相談ではご状況をヒアリングの上、融資金額のめやすや成功確率についてお伝えしております。

創業融資前に融資金額のめやすや成功の見込みを知りたい方は、お気軽に創業融資の無料相談をご利用ください。

関連記事:

スタートアップこそ学んでおきたい銀行融資の方法|INQ若林インタビュー記事

日本政策金融公庫の創業融資でいくら借りられる?考え方を解説