創業融資のスペシャリスト INQ

最新記事 by 創業融資のスペシャリスト INQ (全て見る)

- 【ご支援事例】「メディア×テクノロジーで市場を創る」──ユーザーフレンドリーを守るために選択した創業融資 - 2025年11月14日

- 【起業準備】会社名(商号)の付け方ガイド!失敗しない社名の決め方とポイント - 2025年3月29日

- 【完全ガイド】給料と給与の違いとは?20代が知っておくべき基本知識 - 2025年3月29日

当記事は、りそな銀行が運営する企業の成長を応援する情報メディア【りそなCollaborare】に掲載された弊社INQ代表の若林のインタビュー記事をまとめ、転載したものです。

「スタートアップこそ学んでおきたい銀行融資の方法」というタイトルで、銀行融資を受けるメリット、融資を受けるためのポイントを説明しています。

これから起業する方や起業して間もない企業は、設備費やプロダクト開発費、人件費など、「お金」の不安がつきものです。

これらの費用をまかなうための資金調達は、エンジェル投資家、VC・CVC、株式投資型のクラウドファンディングなど、様々な選択肢があります。

しかし、銀行融資に関しては「実績がある企業でないと難しいのでは」と考えている方もいるのではないでしょうか。

今回は、さまざまな領域のスタートアップ企業で、融資サポートを行ってきた株式会社INQ 代表取締役CEO若林が銀行融資を受けるためのポイントや融資を受けた際のメリットについて説明します。

1. 「スタートアップ」とは

本記事において「スタートアップ」が以下のような企業を指すことを明示しておきます。

スタートアップとは、本来、「テクノロジーなどを活用し、新たな市場を切り拓く新興企業」を指します。新たな市場を素早く切り拓くため、多額の資金調達して一気に成長していく戦略を取ることが多いです。

そのため、大きな可能性と共にリスクもはらんでいます。こうしたリスク面から、銀行などの金融機関にとって、スタートアップは融資の可否判断が難しい存在だと言えます。

しかし、最近では、「新たにビジネスを立ち上げる創業間もない企業全体」を指してスタートアップと呼ぶ傾向があります。

この記事では、特別な断りなくスタートアップと表記する場合、後者の「創業間もない企業全体」を意味することをご理解ください。

関連記事:スタートアップとベンチャー企業の違いとは?共通点や具体例をあわせて紹介

2. なぜ、スタートアップが銀行融資を受けるべきなのか

スタートアップが銀行融資を受けるべき理由として次の3つが挙げられます。

- 現在の日本は国をあげてスタートアップを支援している

- 株式の希薄化を抑えられる資金調達方法

- 資本性ローンという選択肢

現在の日本は国をあげてスタートアップを支援している

スタートアップが銀行融資を視野に入れるべき最も大きな理由は、日本が国策として起業支援に力を注いでいることです。

日本は欧米と比較して起業や開業をする割合が特に低く、政府は起業する人を増やしたいという意図があります。そのため、公的融資制度の充実や、民間の銀行であっても創業間もない企業に融資できる仕組みづくりに注力しています。

具体的に、スタートアップが活用しやすい融資には次の2つがあります。

- 日本政策金融公庫の新創業融資制度

- 民間金融機関の信用保証協会保証付融資

2010年代前半まではエクイティが主流という風潮があったものの、昨今の制度充実を受けて、多くのスタートアップが融資という選択肢を活用するようになってきたというのが現状です。一般的には、起業後2年以内に、創業融資もしくは保証協会保証付の融資を受ける傾向にあります。

日本政策金融公庫の新創業融資制度

政府系金融機関である日本政策金融公庫では、新たに事業を始める方を対象とした新創業融資制度を設けています。大きな特徴は、

- 支店で1,000万円まで決裁でき、

- 原則的に無担保・無保証、

- 代表者個人に責任が及ばない形

で融資を受けられることです。

万が一経営が行き詰まった場合でも、代表者個人が連帯保証債務を負う必要がないため、代表者の借り入れにおけるリスクを軽減できます。

民間金融機関の信用保証協会保証付融資

りそな銀行のような都市銀行、地方銀行、信用金庫などの民間金融機関であっても、創業支援融資を受けることが可能です。

ただし、民間金融機関では基本的に預金者から預かったお金を企業への融資に回すことになるため、預金者の大事なお金を損なうようなことがあってはなりません。

万が一貸し倒れが発生した場合には、都道府県ごとに設けられている信用保証協会がそれを保証します。この信用保証協会により、民間金融機関は比較的リスクの高いスタートアップへの融資を積極的に行うことができるのです。

日本政策金融公庫と、信用保証協会という2つの公的制度があることにより、スタートアップであっても銀行融資を受けることができる土台が整っています。

詳細については「創業融資の進め方ガイド【2022年最新保存版】」をご参照ください。

株式の希薄化を抑えられる資金調達方法

融資による資金調達は、株式のシェアを渡す必要がないというのは大きなメリットと言えます。

スタートアップがエグジットするまでに、何度かエクイティファイナンス(株式発行)を行っていく度に株式を外部に放出していくことになります。

その中の1回をデットファイナンス(融資/借り入れ)に置き換えることができれば、株式の放出を抑えることができ、株式の希薄化を抑えることができるのです。

詳細については「エクイティとの併用も可能!創業期に検討すべきデットファイナンスとは?」をご参照ください。

資本性ローンという選択肢

「融資のメリットはわかるけど、創業初期に売上の中から返済原資を捻出していくのは、難しそう。」と思われる方もいるのではないでしょうか。

そんな方に知っていただきたいのが、資本性ローンです。 スタートアップが活用できる資本性ローンの代表的なものとして、日本政策金融公庫の挑戦支援資本強化特例制度があります。

大きな特徴は、

- 元金の返済期限が月々ではなく期限一括返済となること。

- 月々の返済は金利のみでよいこと。

- 金融検査上は資本とみなされる経営状況によって金利が変動する。 (赤字である場合には金利が低く、一定水準以上の場合は高くなる)

など、通常の融資とは大きく性質の異なる制度です。

元々は、シリーズA期以降のスタートアップを中心に融資実行されていた制度であり、審査要件が厳しいというデメリットがありました。しかし、新型コロナウイルス感染症の影響を受けたスタートアップの支援を目的とし、新型コロナ対策資本性劣後ローン(新型コロナウイルス感染症対策挑戦支援資本強化特別貸付)がつくられました。これは従来の資本性ローンよりも要件が緩和され、適用範囲が拡大しています。

詳細については「資本性ローン!スタートアップを挑戦を支援する融資制度の実際は?」をご参照ください。

3. スタートアップが銀行融資を受けるには

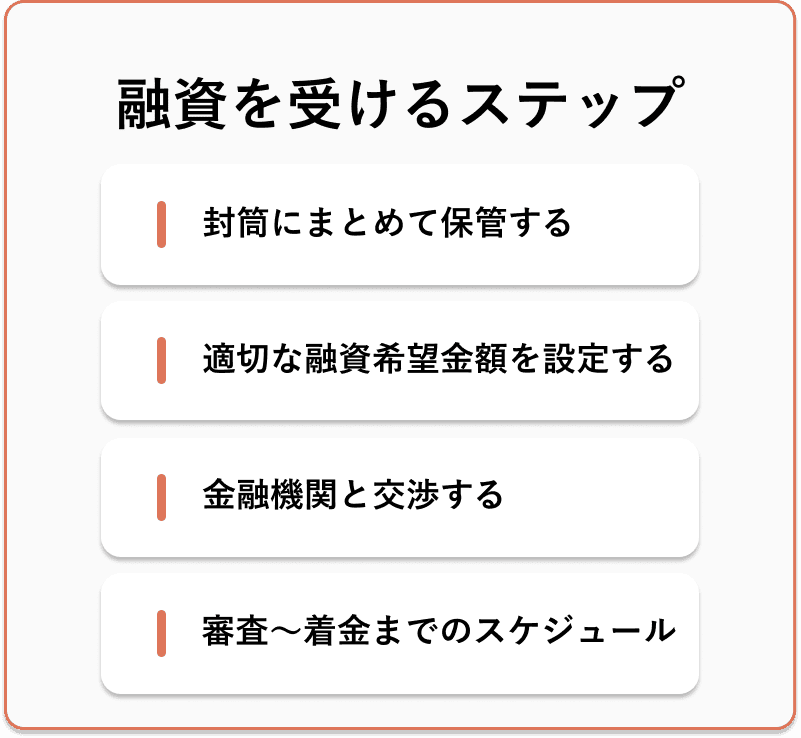

ここからは、実際にスタートアップが融資を受けるためのステップをご説明していきます。融資を受けるステップは次の4stepです。

- 金融機関の視点を知り、準備する

- 適切な融資希望金額を設定する

- 金融機関と交渉する

- 審査〜着金までのスケジュール

1)金融機関の視点を知り、準備する

まずは、次の2つを順番に理解し、その上で準備を進めていきましょう。

- 金融機関の視点

- 具体的な評価ポイント

金融機関の視点

投資家は未来を見るが、金融機関は過去しか見ない

金融機関が評価するのは過去の実績です。スタートアップが魅力的な事業計画を有していて、その評価が株価にあらわれていたとしても、銀行の評価につながるとは限りません。

VC(ベンチャーキャピタル)にはポジティブなプランを、金融機関にはネガティブなプランを見せる

VCと金融機関に同じ資料を提出するケースが見受けられますが、これはあまりおすすめせしません。金融機関に提出する計画は、堅実であることが伝わる資料をつくりましょう。

関連記事:VC(ベンチャーキャピタル)とは?種類や投資を受けるメリット・デメリットを解説

具体的な評価ポイント

金融機関の具体的な評価ポイントは以下の通りです。

- 自己資金(起業に向けて、代表者がどれだけ準備をしてきたか)

- 代表者の経験・属性(これから立ち上げようとしている事業を実現できるだけの知識・技術などを、どのような職歴の中で培ってきたのか)

- 事業計画(堅実で実現可能な事業計画であるか)

自己資金

自己資金は借りたい金額の1/2〜1/3程度が用意されていると評価が高いと言われています。

代表者の経験・属性

経験・属性には、個人の信用情報なども含まれます。信用情報から「お金使いが荒い」と判断された場合、融資対象としての信用度に影響してしまう可能性があります。

また、「若くてビジネス経験が乏しい」というケースもあるでしょう。そうした場合、他社から業務を受託した経験などを先につくり、記載することも可能です。

事業計画

事業計画ですが、個人的な印象として金融機関では「小さく生んで、大きく育てる」ビジネスを好む傾向にあると感じます。

はじめは赤字でも資金を注ぎ込んで、大きな成長を狙うような計画よりは、売上の立ち上がりが早い堅実な計画を提出したほうが融資は通りやすい印象です。

特に日本政策金融公庫からの借入において、これらの準備をいい加減にして審査落ちする人もいます。

詳細については「国金(日本政策金融公庫)からの借り方とは?国金の融資の落とし穴と対策!」をご参照ください。

2)適切な融資希望金額を設定する

融資金額を決める要因はいくつかありますが、以下のような考え方が一般的とされています。

※売上が立ち始めている場合前年度の売上の範囲内

また、活用する制度によっては上限が決まっているケースもあります。制度上の上限と、融資を申し込む側の状況を鑑みて、低いほうで決まることが多いです。

利子に関しても、制度によって固定されることが多く、銀行自身のみの融資は企業の財務状況などで判断されます。

詳細については「意外と知らない!スタートアップの融資金額のめやす!」をご参照ください。

3)金融機関と交渉する

初めて金融機関に融資の相談へ行く時は、緊張してしまうものですが、次の2つを意識しながら交渉を進めてみてください。

- ポジティブな材料を積み上げ、余すことなく見てもらう

- 専門用語を使いすぎず、平易な言葉でコミュニケーションをとる

ポジティブな材料を積み上げ、余すことなく見てもらう

金融機関とのコミュニケーションにおいてはスタートアップで実績が少ない状況でも、ポジティブな材料を積み上げて、それを見てもらうことが大切です。

ポジティブな材料としては、次のような例が挙げられます。

- VCからの出資を受けている第三者の評価を受けていることの証明になる

- 資金があるため事業計画の推進性が高まるとみなされる

- 補助金を受けることが決まっている事業に対する補助金が決まっていて、補助金をある意味担保としてみなしてもらい、融資を受けやすくなる傾向がある

- 大口の契約が既に決まっている売上の見込みがある

銀行融資を受ける上では、これらのポジティブな材料をしかるべきタイミングで見せることが重要です。

専門用語を使いすぎず、平易な言葉でコミュニケーションをとる

基本的に金融機関は幅広い業種とやりとりをしており、担当者が必ずしも自社の事業領域に詳しいとは限りません。打ち合わせの際には、専門用語を使いすぎず、平易な言葉を用いたほうがよいと考えれます。

4)審査〜着金までのスケジュール

スケジュールは金融機関にもより異なります。

例えば日本政策金融公庫の場合は、申し込みから2〜3週間で面談・審査が終わり、1週間程度で着金となります。申し込みからお金が入るまでは1カ月程度を見込みましょう。

1度取引をした金融機関であれば、最初の過程は省略されることが多いので、2回目以降の融資では2〜3週間程度で着金となります。

また、保証協会保証付融資などの場合は、関わる人が増え、それぞれで審査・手続きなどが発生する分、着金までの期間は長くなります。長くなった場合でも、概ね1〜3カ月程度で着金します。

日本政策金融公庫の融資については、申請から審査までの一連の流れは、大まかに分けて以下の5つの工程があります。

詳細については「詳しく解説!日本政策金融公庫の申請から融資までの期間は?」をご参照ください。

4. 金融機関と付き合う上で、押さえておきたいポイント

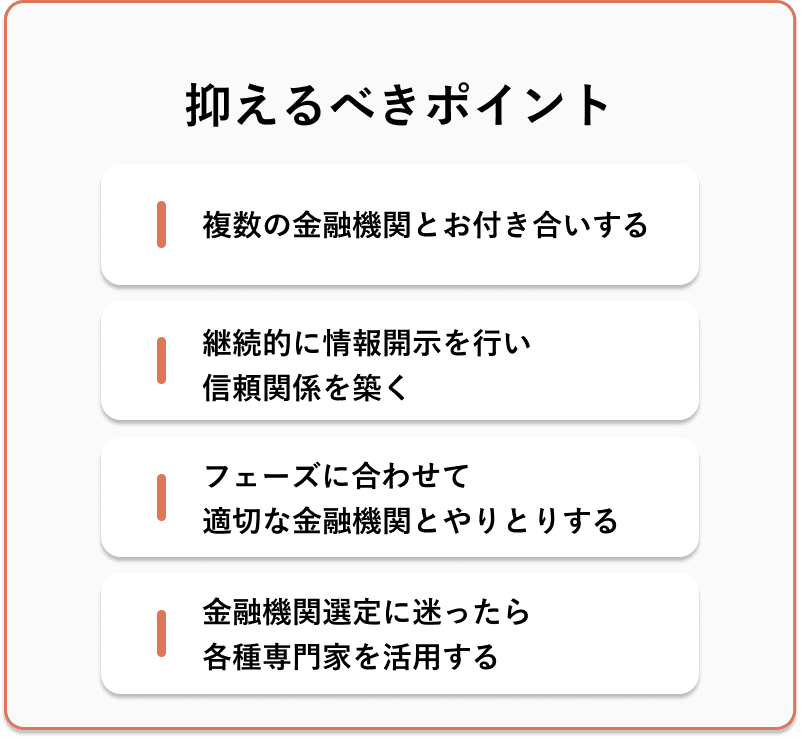

金融機関との付き合い方で押さえるべきポイントは4つあります。

- 複数の金融機関とお付き合いするのがおすすめ

- 継続的に情報開示を行い、信頼関係を築く

- 企業の成長フェーズに合わせ、適切な金融機関とやりとりする

- 金融機関選定に迷ったら、各種専門家を活用する

複数の金融機関とお付き合いするのがおすすめ

初めは誰もが不慣れな金融機関とのやりとりですが、複数の機関と付き合うことで、コミュニケーションのとり方がわかり、条件交渉がしやすくなっていきます。

また、金融機関の場合は担当者との相性が大切です。しかし、金融機関では3年に1度程度の頻度で異動があります。相性の良かった担当者が急に異動してしまったという場合のリスクヘッジとしても複数の金融機関とやりとりしておくことが重要です。

継続的に情報開示を行い、信頼関係を築く

継続的にやりとりをするためには、四半期に一度程度、経営状況を説明することを推奨します。金融機関としては、取引実績のある既存顧客を好み、情報開示をきちんとしてくれる企業のほうが付き合いやすいと考えるからです。

経営が赤字で報告しにくい場合は、「開発費や広告費など、先行投資的なものを除けば黒字化できている」、「ある特定の部門は黒字化できている」などしっかりと説明を添えて開示できれば、問題はないです。

企業の成長フェーズに合わせ、適切な金融機関とやりとりする

企業のフェーズによって、付き合う金融機関は信用金庫がよいのか、都市銀行がよいのかなどで迷うことがあるかと思います。

保証協会の保証上限が8,000万円までとなっていることを考慮すると、

信用金庫・信用組合、地方銀行など:数百万〜8,000万円規模

都市銀行:年商5億円を超える場合

のこれらを1つの目安にしてみて下さい。

金融機関選定に迷ったら、各種専門家を活用する

中小企業支援に関する専門的知識や実務経験が一定レベル以上ある者として、国の認定を受けた認定支援機関(主に税理士や中小企業診断士などの士業)が存在します。彼らは金融機関とも既にネットワークを構築していますので、これらの専門家にアプローチし、状況に適した金融機関を紹介してもらうこともできます。

5. 読者へのメッセージ

スタートアップには、いろいろな経営の方法があると思いますし、それにより、資金調達の方法も変わってきます。銀行融資は、会社のコントロールをキープした上で資金を調達できる方法としておすすめです。

多くの企業が、ごく限られた制度しか活用できていないというのが現状です。時には自分のコミュニティ以外も視野に入れ、詳しい専門家に相談することもよいかと思います

融資、出資、補助金などさまざまな方法がありますが、しっかりと自社に合ったものを見極め、思い切りチャレンジしていってください。

INQでは融資専任担当による、無料融資相談を受け付けております。ご希望のお客様は下記よりぜひお申し込みくださいませ。